Даймон из JPM предупреждает: мир не готов к стагфляционным мерам ФРС

Что Джейми Даймон знает такого, чего не знаем мы?

Опровергнув свои предыдущие предупреждения об экономических "ураганах", генеральный директор JPMorgan предупредил в интервью Times of India, что мир сталкивается с угрозой наихудшего сценария стагфляции и не готов к реакции центральных банков (повышению ставок) на этот исход.

Стоп,подождите,все только только начали говорить о прекращении повышения ставок ФРС , а тут 7%? Давайте разбираться что же в голове у JP Morgan.

"Я думаю, мы чувствуем себя довольно хорошо из-за всех монетарных и фискальных стимулов. Со временем нам придется решать все эти серьезные проблемы, и ваш дефицит не может продолжаться вечно. Поэтому ставки могут вырасти еще больше. Но я надеюсь и молюсь о мягкой посадке."

Для справки: в час ночи по Москве выступал Кашкари из ФРС и тот ждет роста ВВП Америки до 1.3% и ни о какой рецессии он не говорит,а тут мольба о мягкой посадке (небольшой рецессии).

Конечно,никто на рынке не ожидает таких ставок.

Являются ли комментарии Даймона открытым признанием того, что инфляция никуда не денется, и закладывают основу для эскалации недавнего ястребиного тона ФРС? Конечно, это было бы проблемой для неподготовленных.

Возможно, Даймон действительно знает что-то, с чем многие на рынке отказываются согласиться (а поскольку региональные банки используют более 108 миллиардов долларов экстренного финансирования от ФРС (после краха региональных банков) для заполнения дыр в своих балансах, JPMorgan, возможно, вот-вот станет еще больше "Too Big To Fail").

P.S. Подписывайтесь на мой тг канал для постоянной информации по рынкам:

https://t.me/bluehorsesh0e1

US отчеты США

число первичных заявок на получение пособий по безработице 216000 (прогноз 234000; предыдущее 228000)

1) Затраты на рабочую силу (кв/кв) 2,2% (прогноз 1,6%; предыдущее 4,2%)

2) Уровень производительности в несельскохозяйственном секторе (кв/кв) 3,5% (прогноз 3,7%; предыдущее -2,1%)

_ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _

Итог: в общем, ситуация в экономике Сша даже в соответствии с данным отчётом патовая. Проще говоря рецессия начиается. Интересно, как скоро Фрс будет снижать ставку имея подобные данные в экономике?

Ответ на пост «Агентство Fitch понизило рейтинг США с AAA до AA+»1

Азиатские рынки упали после решения Fitch понизить рейтинг США до АА+

Азиатские рынки упали на фоне решения агентства Fitch понизить долгосрочный рейтинг дефолта эмитента США в иностранной валюте с AAA до AA+.

В частности, по состоянию на 10:55 мск индекс биржи Гонконга (Hang Seng) снизился на 2,42%, Шанхая (SSEC) – на 0,89% (к 09:25 мск снижение составляло 1,11%).

По состоянию на 09:00 мск японский индекс Nikkei снизился на 2,3%, минимального значения индекс достиг к 08:03 мск, после чего незначительно вырос. Южнокорейский индекс Kospi к 09:32 мск упал на 1,9%, австралийский S&P/ASX 200 к 09:41 мск – на 1,29%. Сейчас торги на этих биржах закрыты.

Ранее 2 августа агентство Fitch понизило рейтинг США, а также изменило прогноз с негативного на стабильный. Причиной стало ожидаемое ухудшение фискальной ситуации в течение трех лет и высокая долговая нагрузка, которая продолжает расти. Помимо этого понижение рейтинга вызвано ослаблением управления за последние два года, что проявилось в противоречиях по поводу лимита госдолга и решениях по этому поводу, принятых «в последнюю минуту». Кроме того, к причинам снижения рейтинга США Fitch относит рост дефицита госбюджета страны, увеличение госдолга, повышение ставки ФРС и угрозу рецессии.

В Белом доме раскритиковали решение агентства и выразили «категорическое несогласие». «Это противоречит реальности – понижать рейтинг США в момент, когда президент [Джо] Байден добился самого сильного восстановления среди всех крупных экономик мира», – говорится в заявлении пресс-секретаря Белого дома Карин Жан-Пьер.

Рейтинговое агентство Moody's по-прежнему оценивает США на уровне AAA. В то же время агентство S&P снизило рейтинг страны до уровня AA+ еще в 2011 г.

Источник: Ведомости

Белый дом обвинил Fitch в неправильной оценке рейтинга США

Пресс-секретарь Белого дома Жан-Пьер заявила о несогласии Вашингтона с решением Fitch понизить рейтинг США

Белый дом категорически не согласен с решением агентства Fitch понизить кредитный рейтинг США, заявила пресс-секретарь американской администрации Карин Жан-Пьер.

Жан-Пьер обвинила Fitch в том, что при прежней администрации оценки давались по другой модели, а новая «бросает вызов реальности». По ее словам, Fitch понизило рейтинг США «в момент, когда президент Джо Байден добился сильнейшего восстановления экономики». Жан-Пьер сказала, что американской экономике угрожает «экстремизм республиканских чиновников», которые препятствуют мерам, выдвигаемым Байденом, передает РИА «Новости».

Напомним, рейтинговое агентство Fitch впервые понизило долгосрочный рейтинг дефолта эмитента США с ААА до АА+.

Источник: Взгляд

Агентство Fitch понизило рейтинг США с AAA до AA+1

Понижение рейтинга означает повышение риска дефолта, но незначительное. Fitch объяснило решение тем, что у США растет госдолг, идет ужесточение политики ФРС, а также есть тенденция к рецессии. Белый дом не согласился с выводами.

Рейтинговое агентство Fitch понизило долгосрочный рейтинг США с AAA до AA+, говорится в сообщении на сайте Fitch.

«Понижение рейтинга Соединенных Штатов отражает ожидаемое ухудшение финансового положения в течение следующих трех лет, высокую и растущую долговую нагрузку правительства в целом и ослабление управления <...> за последние два десятилетия, что проявлялось в неоднократных отменах лимитов долга и решениях, принимаемых в последнюю минуту», — так обосновано решение агентства.

Также среди причин понижения рейтинга Fitch называет рост дефицита госбюджета США; общий рост госдолга; повышение процентных ставок и ужесточение политики ФРС; общую тенденцию к переходу экономики в рецессию. Однако прогноз по рейтингу стабильный, а не негативный.

У Fitch существует несколько уровней кредитного рейтинга.

ААА — наивысший уровень платежеспособности и минимальный риск дефолта;

АА — высокий уровень платежеспособности, вероятность дефолта на низком уровне;

А — платежеспособность высока, но более уязвима по сравнению с более высокими уровнями, дефолт на низком уровне;

BBB — риск дефолта умеренный;

BB — повышенный риск дефолта;

B — значительно повышенный уровень риска дефолта;

CCC — очень высокий риск дефолта;

CC — один из самых высоких рисков дефолта относительно других;

C — начался процесс, похожий на дефолт;

RD — дефолт, по мнению Fitch, произошел, но не был официально признан;

D — дефолт признан.

Категорий от AAA до BBB относятся к инвестиционным, остальные — к спекулятивным. Дополнительные обозначения +/- используются для уровней от AA до CCC, чтобы указать на относительные различия в вероятности дефолта.

В Белом доме выразили «категорическое» несогласие с решением Fitch. «Понижение рейтинга Соединенных Штатов в тот момент, когда президент [Джо] Байден добился самого сильного восстановления среди всех крупных экономик мира, противоречит реальности», — говорится в заявлении пресс-секретаря Джо Байдена Карин Жан-Пьер.

Bloomberg отмечает, что США имели рейтинг ААА y Fitch как минимум с 1994 года. Другое рейтинговое агентство, Moody's, продолжает оценивать уровень США как ААА, а вот S&P понизило уровень до AA+ еще в 2011 году, после кризиса с потолком долга.

Нынешнему понижению у Fitch тоже предшествовал такой кризис. Власти США длительное время не могли решить, повышать или приостанавливать действие потолка в $31,4 трлн, который был достигнут еще в январе. В итоге до начала 2025 года его действие приостановлено. В июне долг впервые превысил отметку в $32 трлн.

Источник: РБК.

Автор: Лилия Пашкова

2 августа 2023

UPD: В России кредитный рейтинг BBB — риск дефолта умеренный. С кредитными рейтингами других стран можно ознакомиться здесь.

Завтра ФРС проведет заседание по ключевой ставке

🔹А сегодня вышли данные по потребительской инфляции в США. В мае показатель составил +0,1% месяц к месяцу и +4% год к году, что немного ниже ожиданий рынка. С аналитиками MP разбираемся, чего ждать и к чему готовиться.

🚀Инфляция — это база

Стержневой показатель Core CPI, на который внимательно смотрит ФРС при принятии решения по ставке, пока снижается медленно. За месяц индикатор ожидаемо вырос на 0,4%, как и в апреле, и в марте. А годовая инфляция снизилась до 5,3% с 5,5% в апреле.

🔸Core CPI в 5,3% остается выше ключевой ставки ФРС 5,25%, тогда как в предыдущие циклы ужесточения ДКП для победы над инфляцией Центробанку приходилось поднимать ставку выше показателя.

🔸Напомним, что самый быстрый за 40 лет цикл ужесточения монетарной политики ФРС и ЕЦБ способствует замедлению мировой экономики, повышает риски глобальной рецессии и ведет к снижению цен на сырье, включая нефть.

❓Что будет дальше?

🔸Мы ожидаем, что в эту среду ФРС сохранит ключевую долларовую ставку на уровне 5,25%. Кроме этого, американский ЦБ подтвердит программу изъятия долларовой ликвидности (QT) на $95 млрд в месяц и, вероятно, оставит гибкий сигнал о том, что будет действовать позднее в этом году в зависимости от поступающих данных.

🔸Рынок по-прежнему закладывает последнее повышение ставки ФРС на следующем заседании 26 июля на 25 б.п., до 5,5%. Однако финальное решение, конечно же, зависит от экономических данных. А вот на конец года рынок по-прежнему ожидает ставку ФРС в 5,25%.

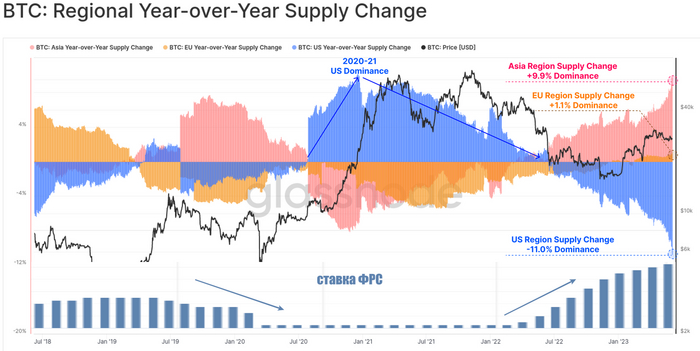

Как ФРС манипулирует крипторынком

Крипторепрессии со стороны американских регуляторов приводят к перемещению инвестиционных потоков из США в Азию. Однако тенденция набрала обороты немного раньше и имеет прямую взаимосвязь с монетарной политикой ФРС.

COVID привел к появлению «легких» денег, поскольку нулевая ключевая ставка с марта 2020 года обеспечила бизнес сверхдешевыми кредитами, которые потекли в различные отрасли. Криптоиндустрия не была исключением, а институциональные инвесторы с вложениями от $1млн с этого года стали ключевой инвестиционной силой.

Источник изображения: BofA Global Research

Инвестиции направлялись в криптофонды, майнинг и проекты различного толка. В январе 2020 года доля США в добыче Bitcoin составляла всего 3,5%, а через два года уже 37,8%. Задействованная в стране вычислительная мощность выросла за это время в 19 раз.

Источник изображения: ccaf.io

В борьбе с закономерной инфляцией ФРС повернула вспять, повысив ключевую ставку ударными темпами во второй половине 2022 года. В это же время фиксируется снижение предложения Bitcoin со стороны США на 11% и замещение их Азией.

Источник изображения: glassnode.com

Сокращение потока «легких» денег в 2022 году ударило по проектам с посредственным финансовым управлением, ориентированным на привлечение новых участников. Первым из таких стал Terra (LUNA) в мае, чуть позже Celsius и FTX. Снижение доверия к участникам рынка не могло не сказаться на общей капитализации отрасли и стоимости Bitcoin.

Источник изображения: криптовалютная биржа StormGain

Сейчас американские регуляторы завинчивают гайки, называя криптовалютный рынок «Диким Западом». При этом они в упор не замечают собственных разногласий. Так, Ethereum SEC считает ценной бумагой, за что подала в суд на Coinbase. А CFTC эту же криптовалюту называет товаром, выдвигая обвинения против Binance.

Роль ФРС в накачивании финансового пузыря также не рассматривается, тогда как еще в середине 2020 года глава Coinbase Брайан Армстронг отмечал резкий всплеск пополнения депозитов после выплаты ковидных пособий (в апреле 2020 года каждый взрослый получил по $1000 и на ребенка – еще по $500).

Напрашивается вопрос: были бы потери инвесторов столь существенными, если бы ФРС не печатала доллары так усердно и если бы надзорные органы совестно с законодателями своевременно разработали и приняли нормативные акты, регулирующие все аспекты отрасли?

Вместо этого председатель SEC Гэри Генслер так вчера ответил журналистам, отстаивая репрессивную политику ведомства: «Возможно, компании приняли взвешенное экономическое решение, взяв на себя риск принудительного закрытия в качестве стоимости ведения бизнеса».

_______________

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)