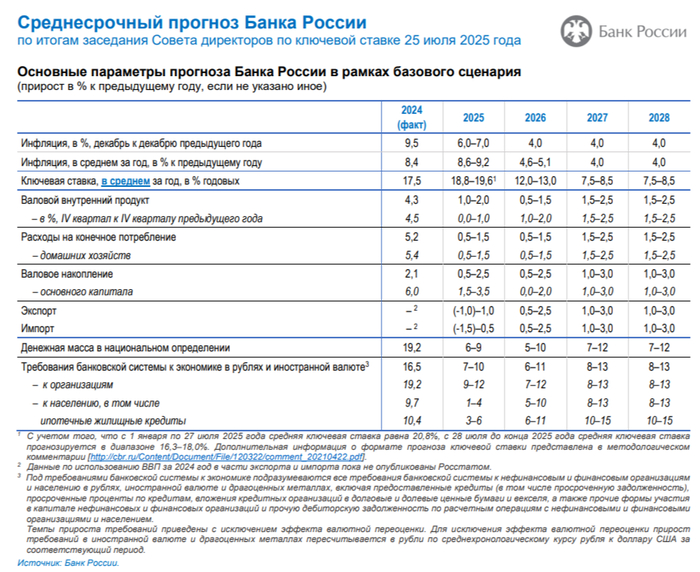

Итак, ребята, всем привет. Мы полностью заменили бумажные серебро и золото лежавшие на наших брокерских счетах на физические аналоги, теперь все это дело лежит у нас в сейфе и в этом видеоролике мы с вами обсудим эксклюзивную аналитику, почему гораздо спокойнее хранить металл у себя в квартире, а не в банке и тем более не в электронном виде, ввиду тех глобальных и потенциальных изменений, которые ожидают нас в обозримом будущем. Перед тем, как мы начнем, по заседанию ЦБ РФ и ставке - полная отработка нашей аналитики, Центральный Банк РФ снизил ставку на 2%, чего мы с вами на этом канале и ожидали, мы к этому готовились и сейчас наш русский портфель выглядит вот таким образом, лишь одна убыточная позиция по Газпром нефти в акциях, ни одной убыточной позиции в фондах коммерческой недвижимости. По Газпром нефти на следующей неделе распишем аналитику по действиям и мерам поддержки правительства РФ, там не все так плохо, как многие драматизируют.

Поэтому результат положительный. Аналитика, которая бесплатно выходила в первую очередь в нашем ТГ канале, оказалась гораздо качественнее, чем у подавляющего большинства инфоцыган за деньги. По итогу, инфоцыгане, которые топили против рынка РФ проваливаются, таких было процентов 80, которые хоронили российский рынок. Боты этих инфоцыган, которые писали нам комментарии в прошлый понедельник провалились, нам даже немного жалко этих товарищей, и мы молимся за них, потому что это на сколько нужно самих себя не уважать, чтобы работать на инфоцыган за деньги и писать на наших ресурсах комментарии, то есть в каком отчаянии должен находиться человек, что еще и работать на инфоцыган. Но как говорится, собаки лают, караван идет, мы хладнокровно наращивали позиции, результат превосходный, полагаем, что наши подписчики тоже всем довольны, слова благодарности, предложения и пожелания можно написать в комментариях, не забываем про лайки и подписки, все как полагается.

Переходим к металлам, один из наших зрителей просил разобрать серебро, в этом ролике мы разберем не только серебро, но и более глобальную картину по металлам. Смотрите, здесь аналитика делится на три части, сразу коротко и по делу. Первая часть и мы все это расписывали с вами, это противостояние COMEX и Шанхайской товарных бирж. Шанхайская золотая биржа стала центром физической торговли: здесь каждый слиток действительно переходит из рук в руки. На COMEX все происходит с точностью наоборот, там поставка носит виртуальный характер. Сейчас на 1 унцию физического золота приходится 134 унции "бумажного". Еще хуже же картина в серебре. На 1 физическую унцию приходится 364 унции бумажного серебра — в 3 раза больше, чем у золота.

Мы вам обещали показать график в ролике, пожалуйста, это график агентства Блумберг на 11 июля, спред между виртуальной поставкой и реальной, то есть физической, взлетел почти до одного доллара, на этом фоне многие поставщики предпочитают работать с Китаем, ввиду того, что цены выше на физическую поставку, чем на электронную, плюс Китай перешел к стратегии дорогих металлов, вычищая и накапливая в своих внутренних резервах золото и серебро. Плюс, смотрите, что происходит в серебре, 11 июля на COMEX было продано 483 млн. унций серебра – это более 57% мировой годовой добычи, такого объема не было никогда ВООБЩЕ за всю историю, цель была сломать восходящий тренд в серебре и не пустить цену выше 39$, сейчас там продолжается борьба в районе 39 долларов и борьба идет ожесточенная.

Эти шорты сейчас в убытке, вы представляете, что будет, если они закроются? Это будет потенциальный шорт сквиз в серебре и именно поэтому мы перевели все металлы в физический вид, плюс немного нарастили позиции. Гораздо спокойнее и безопаснее, когда все это лежит дома в сейфе, а не в сторонней организации, либо в электронном виде. Выводы по этой части: все признаки указывают на подготовку к сбросу манипуляций и возврату к реальной цене золота и серебра. Пузыри “бумажных” металлов слишком раздуты и должны в обозримом будущем лопнуть, когда это произойдет, тут вам этого никто не расскажет, ни бесплатно, ни за деньги.

Второй фактор, это стагфляционное давление, о котором мы с вами говорили неоднократно, естественно, что этот процесс не быстрый, требует определённого терпения и носит долгосрочный характер. Мы вам еще весной писали и приводили экспертные оценки, что то, что сейчас происходит с высокой долей вероятности приведет к стагфляции в долларовой зоне, тогда на это мало кто обращал внимание. Открываем два наших поста, которые публиковались на этой неделе. Инфляция в США растет три месяца подряд. Годовой уровень инфляции на июнь достиг 2.7%, по сравнению с 2.3% в апреле. Открываем второй пост, ведущие инвест дома, JP Morgan и Голдманы уже трубят во всю о том, что все происходящее может иметь шоковый характер. По закрытому опросу JP Morgan 60% инвесторов опасаются именно стагфляции, а не рецессии. 20% инвесторов считают, что инфляция превысит 3,5% во второй половине этого года.

И отметим, это тоже важно, все это происходит во время публичного срача между Трампом и Пауэллом на фоне высокой ставки и необходимости ее снижения, о чем постоянно говорит Трамп в условиях тарифного давления и роста инфляции третий месяц подряд, мы также с вами все это расписывали и обсуждали. Плюс, некоторые инфоцыгане вам рассказывают и пишут уже постфактум, что инфляция в США растет третий месяц подряд, хотя мы с вами все это обсуждали еще весной и усиленно готовились ко всему этому, НО, что парадоксально, они все вот это пишут и в металлах они не сидят, у них ни то, что металла в физическом виде нет, золота и серебра, отсутствуют даже акции которые занимаются добычей этих металлов, это к вопросу о том, к чьей аналитике нужно прислушиваться. Та аналитика, которая выдает информацию плюс подкрепляет ее конкретными действиями, или та аналитика, которая пост фактум уже говорит о свершившемся событии, но при этом не находится в позиции.

Дальше, третий фактор. Смотрите, мы писали, что долговой рынок не только в Америке, но и в других странах трещит по швам, В Великобритании взлетели так называемые 30-летние Gilts. В Японии, там вообще все печально, в 30-летках и 40- летках пробиты все мыслимые и немыслимые хаи, доходность полетела в открытый космос (суббота). В Америке инфляция растет три месяца подряд, посмотрим с вами на данные за июль, которые будут опубликованы в 10-ых числах августа, плюс еще посмотрим на данные в сентябре, если там все будет печально, то о понижении ставки не только можно забыть, там еще и повышение грядет. Пламенный привет вот этому товарищу, который инвестирует в длинные американские долги. Плюс, мы приводили вам мнение главы JP Morgan Джими Даймона, это мужик, который ворочает триллионами долларов своих клиентов, так вот он говорит, что мы с вами увидим трещину на рынке облигаций.

К чему это все приведет? Мы с вами расписывали, что на обломках долговой пирамиды будет расти то, что не зависит от эмиссии, дефолтов и политиков. Золото, серебро, промышленные металлы, нефть и т.д. Когда это произойдет? Этого вам не скажет никто, ни бесплатно, ни за деньги, вот пожалуйста, Джими Даймон, это глава JP Morgan, триллионы долларов активов в управлении, он открыто говорит, что долговой рынок даст трещину, но когда это произойдет, здесь гадать бессмысленно, единственное, что нам известно, что это рано или поздно произойдет и на этом канале анализируя профессиональную аналитику, в том числе приватную от ведущих мировых финансовых организаций мы с вами готовимся к этому событию постоянно скупая металлы и вкладывая деньги в компании по их добыче. Инфоцыгане вам в этом никак не помогут, поможет только профессиональная аналитика финансовых инвестиционных акул, таких как Джими Даймон на которую опирается наш канал, инфоцыгане вообще не разбирают глобальную западную аналитику, они вам выдают только сигналы и рисуют черточки на графике.

Поэтому, резюмируя все вышесказанное. Друзья мои, мы фактически находимся на рубиконе, все вот эти три фактора, манипуляции с бумажными металлами на COMEX, стагфляция в Америке, крах долгового рынка, все эти тригерры и пузыри должны разорваться, это вопрос лишь времени. Еще раз, когда это будет, никто не знает, может через полгода, год, может через 5-10 лет, но совершенно очевидно, что это свершится. Мы готовимся к этому событию, наш сейф регулярно пополняется серебром и золотом. Победят здесь и помогут извлечь громадную прибыль от этих событий, терпение, выдержка и профессиональная аналитика от ведущих мировых финансовых организаций, в том числе и приватная, которую мы выискиваем и публикуем на нашем канале. Кто совершенно точно не помощник вам – это инфоцыгане. Мы вам обещали предоставить информацию, в каком банке дешевле всего купить серебра и золота. Плюс в личке многие подписчики, которые также следуя нашей аналитике скупают физическое серебро и золото благодарят нас.

Они говорят, что раньше мы платили инфоцыганам по 6000 рублей, теперь мы на эти деньги скупаем физические золото и серебро. Нам уже в открытую пишут об этом люди. И наш вердикт, полностью согласны с мнением нашей аудиторией. Вот те деньги, которые вы отдаете инфоцыганам, по 6 тысяч рублей в месяц, где вам за эти деньги пишут сигналы в экселе и складывают проценты, называя это словом «аналитика», лучше вот эти деньги, которые вы им отдаете, 6000 рублей, пойдите и купите серебряную монету в Россельхозбанке сейчас она стоит 4300 рублей. Это один из самых дешевых вариантов, если не самый дешевый, покупка официально, по паспорту и через банк, вероятность какого-то кидка или развода равна нулю, у других банков уже дороже, причем значительно.

На фоне потенциального шортсквиза, плюс продолжающегося дефицита в серебре, вы видели аналитику, что складские запасы вычищаются, а производство серебра не растет такими ударными темпами, дефицит там уже идет 5-ый год подряд, а открыть новое производство, это нужно годы и десятки миллиардов инвестиций. Вот в этих условиях на длинном горизонте это будет топовая долгосрочная инвестиция, когда у вас эти монеты будут лежать дома, а серебро и золото при этом будут расти в цене.

Толку от этого будет намного больше, чем отдавать эти деньги очередному проходимцу и инфоцыгану, который за эти деньги будет складывать вам проценты, давать сигналы и все это действо будет называться словом «аналитика», хотя не очень понятно в каком месте здесь оно вообще используется, а вот эти деньги 6000 рублей будут направлены на его личный депозит в банке. Та информация, которую мы сегодня кратко и сжато разобрали – вот это и есть профессиональная аналитика. Сигналов и сложения процентов у нас нет и не будет, мы не инфоцыгане. Поэтому продолжаем готовиться, подавляющее большинство активов из русского портфеля вышли в плюс, причем это активы качественные, как акции, так и фонды коммерческой недвижимости, думаем, что те подписчики, которые смотрят нас уже давно всем довольны.

По комментариям к прошлому ролику, почему мы брали именно Полюс золото, возьмите ФосАгро и Газпром нефть проведите сами этот анализ с инфляционным калькулятором, возьмите бумагу из третьего эшелона и сравните полученные результаты, на этом канале вас учат думать, а не тупо повторять сигналы, возьмите и сами проведите такой анализ, а уже потом пишите комментарии с недовольством, как только вы это сделаете, у вас ответ на вопрос, почему мы на российском рынке вкладываем деньги только в три бумаги сразу отпадет сам собой, многие даже перестанут платить инфоцыганам, просто проведите этот анализ сами. Просто возьмите листок бумаги, ручку и проведите этот анализ, а потом пишите в комментариях слова благодарности.

Резюмируем, получилось сжато в этот раз, но все это очень важно. Ставьте лайки, пишите комментарии в поддержку канала и вашими вопросами. Подписывайтесь на нас на всех площадках: YouTube, RuTube, ВК Видео — ссылки в описании. Подписывайтесь на наш открытый Telegram-канал. Именно там выходит вся ключевая аналитика —24/7, так сказать, происходит все веселье именно там в оперативном режиме. Вы сами видите качество этой аналитики, инфоцыгане вам такое не расскажут, они могут давать вам только сигналы и черточки на графике, отдельные товарищи складывают проценты, все это их потолок. Мы вам даем фундаментальную картину не только по российскому рынку, но и глобальную картину во всем мире. Причем делаем свою работу абсолютно бесплатно — и делаем её на голову выше всех инфоцыган. Наша миссия — здравый смысл, профессионализм и реальная защита инвестора. Спасибо, что были с нами. Увидимся через неделю.