ММК отчитался за II кв. 2025 г. — цена на сталь, высокая ставка и спрос влияют на фин. результаты. FCF II кв. подряд отрицательный!

🔩 ММК представил нам финансовые результаты за II квартал 2025 г. В прошлой разборке за I кв. 2025 г. я предупреждал, что дела у компании не будут улучшаться, потому что проблемы металлургов не исчезли (цена на сталь находится на низких уровнях, высокая ключевая ставка снижает спрос на продукцию, а инвестиции лишают дивидендов инвесторов), как итог компания получила отрицательный FCF второй квартал подряд, и это явно ставит крест на выплате дивидендов:

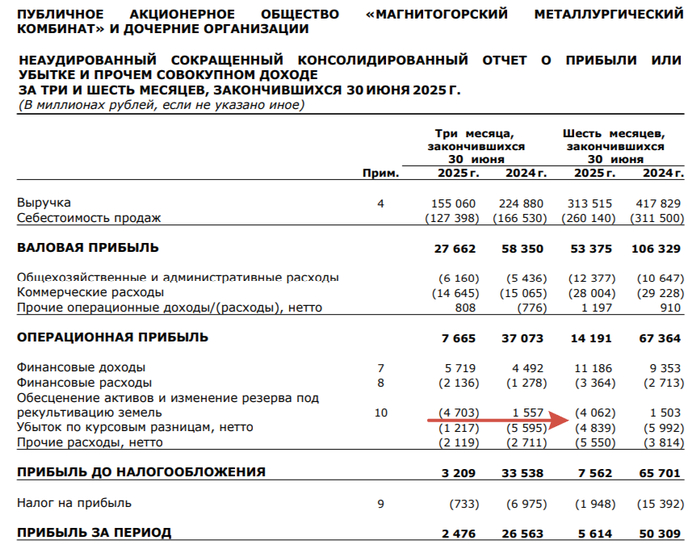

▪️ Выручка: II кв. 155,1₽ млрд (-31% г/г), I полугодие 313,5₽ млрд (-25% г/г)

▪️ EBITDA: II кв. 22₽ млрд (-56,4% г/г), I полугодие 41,8₽ млрд (-54,9% г/г)

▪️ Чистая прибыль: II кв. 2,5₽ млрд (-90,6% г/г), I полугодие 5,6₽ млрд (-88,8% г/г)

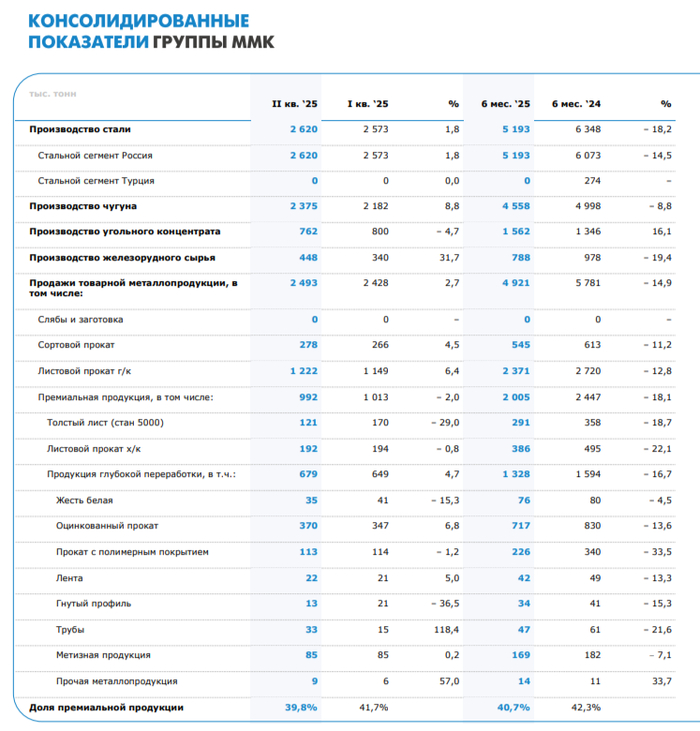

💬 Операционные результаты. Производство чугуна сократилось до 2 375 тыс. тонн (-10,5% г/г), стали до 2 620 тыс. тонн (-22,4% г/г). Продажи металлопродукции снизились до 2 493 тыс. тонн (-18,2% г/г). На это повлияли: капитальный ремонт в доменном переделе, снижение покупательской активности в России в связи с высокой ключевой ставкой, замедление строительства, так застройщики снижают предложение в связи с низким спросом и неблагоприятная конъюнктура рынка стали в Турции, которая свела на нет бизнес за границей. Продажи премиальной продукции за II кв. сократились на 29% г/г, доля премиальной продукции в портфеле продаж также сократилась с 45,8 до 39,8%.

💬 На выручку повлияли низкие цены на сталь, падение продаж и сокращение доли в портфеле продаж премиальной продукции. Себестоимость продаж сократилась всего до 127,4₽ млрд (-23,5% г/г, во многом за счёт падения продаж, плюс скидки), административные расходы возросли до 6,2₽ млрд (+13% г/г, инфляция). Как итог, операционная прибыль просела — 7,7₽ млрд (-79,2% г/г).

💬 Сокращение чистой прибыли связано обесценением активов, произошёл убыток в 4,7₽ млрд (годом ранее прибыль в 1,5₽ млрд), также повлияли курсовые разницы, убыток в 1,2₽ млрд (часть денежных средств в валюте, из-за укрепления ₽ произошёл убыток, годом ранее убыток 5,6₽ млрд). Часть убытка удалось компенсировать разницей финансовых доходов/расходов — 3,6 млрд (годом ранее 3,2₽ млрд, плата по кредитам уменьшается из-за сокращения долга, а высокая ключевая ставка творит чудеса на депозитах).

💬 Кэш на счетах сократился до 31,7₽ млрд (под конец 2024 г. — 114,4₽ млрд, большая часть была инвестирована в ценные бумаги, часть ушла на инвестиции), долг сократился до 45,1 ₽ млрд (под конец 2024 г. — 47,4₽ млрд). Как вы можете понять, чистый долг отрицательный (с учётом ценных бумаг), а показатель чистый долг/EBITDA составил -0,68x.

💬 OCF сократился — 16,5₽ млрд (-58,5% г/г) даже несмотря на изменения в рабочем капитале в лучшую сторону (часть запасов распродали). С учётом CAPEXа — 23,4₽ млрд (-6,4% г/г), FCF оказался отрицательным -4,3₽ млрд (годом ранее прибыль в 19,9₽ млрд). Если, компания полностью будет придерживается див. политике (100% FCF), то за I полугодие 2025 г. акционерам достанется ничего (FCF отрицательный II кв. подряд, как итог -4,7₽ млрд)

📌 Инвестиционная деятельность ММК в 2025 г. сокращается в связи с завершением реализации ключевых проектов, но как мы видим цена на сталь и сокращение продаж не дают FCF выйти в положительную зону. По данным WSA выплавка стали в РФ падает уже 14 месяцев подряд, а перевозки по РЖД только это подтверждают. Ставку начали снижать, но она всё равно двузначная, при этом застройщики не намерены повышать предложения недвижимости, цена на сталь во II кв. была выше, чем в I кв., но она ниже, чем в 2024 г. (в июле — 68,7₽ тыс. за тонну). Конъюнктура внутреннего рынка для металлургов остаётся сложной, поэтому Минпромторг прорабатывает план поддержки металлургической промышленности, металлурги попросили повысить цену отсечения при взимании акциза на жидкую сталь до 54000₽ за тонну (сейчас 30000₽).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor