Если ИИ любит питание, значит, и инвесторы

Пока инвесторы участвуют в гонке по «определению следующего крупного производителя микрочипов», на перекрестке искусственного интеллекта (ИИ), инфраструктуры и долгосрочного спроса появляется более тихая гавань. Это Vertiv Holdings (NYSE:VRT). Почему она? Потому что в недавнем отчете о прибылях и убытках NVIDIA (NASDAQ:NVDA) генеральный директор Дженсен Хуанг сделал довольно интересное заявление: самым большим препятствием для будущих дата-центров являются не чипы или регулирование, а мощность. И эту мысль в своем блоге на Investing развивает лидер Mind Money Юлия Хандошко.

Дата-центры, которые раньше работали на скромных процессорах, теперь для переваривания многозадачных рабочих нагрузок в масштабе требуют графические процессоры NVIDIA. Но этот сдвиг выявил критическое узкое место: энергоснабжение не справляется со спросом на вычислительные ресурсы.

Центры обработки данных сталкиваются с такими проблемами, как высокий углеродный след, риски простоев (вспомните сбой CrowdStrike (NASDAQ:CRWD) стоимостью 10 миллиардов долларов) и драконовские потребности в охлаждении из-за резкого роста плотности стоек.

И здесь на помощь приходит компания Vertiv (VRT). Эта компания разрабатывает и поставляет критически важные инфраструктурные источники питания — источники бесперебойного питания, блоки распределения питания и передовые решения для охлаждения (как воздушного, так и жидкостного). Если графические процессоры NVIDIA — это мозг, то Vertiv — это сердце и легкие, гарантирующие, что системы работают без разрушения.

В частности, проблема охлаждения меняет правила игры. При плотности стоек более 300 кВт традиционное воздушное охлаждение не справляется, что делает инновации Vertiv в области жидкостного охлаждения обязательными.

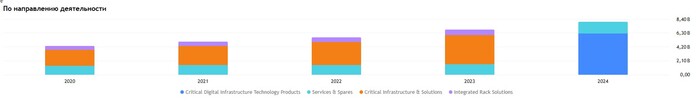

Финансовые показатели Vertiv подтверждают ее стратегическую важность. В 1 квартале 2025 года компания сообщила о росте выручки в $2,04 млрд на 25% по сравнению с аналогичным периодом прошлого года, превысив оценку в $1,94 млрд. Скорректированная прибыль на акцию достигла $0,64, превысив прогноз в $0,615. Портфель заказов вырос на 50% до $6 млрд, что свидетельствует об устойчивом будущем спросе, в то время как маржа свободного денежного потока удвоилась до 13% ($1,48 млрд).

Прибыль до вычета процентов, налогов, износа и амортизации выросла на 22,8% при управляемом коэффициенте левериджа 1,6x и более 350 млн долларов США в год инвестируется в НИОКР, большая часть из которых предназначена для передового жидкостного охлаждения.

Заглядывая в будущее, аналитики прогнозируют выручку в размере $10,76 млрд к 2026 году, при этом EPS будет расти на 22% в год, а свободный денежный поток достигнет $1,6 млрд, даже несмотря на то, что капитальные затраты вырастут до 18,2%. Настроения в подавляющем большинстве оптимистичны: Bank of America, Goldman Sachs и Barclays сохраняют рейтинг «Покупать» с целевыми ценами в диапазоне от $115 до $130. А Oppenheimer недавно повысил свою цель до $132, в то время как 75% аналитиков рекомендуют покупать, и только 6,3% предлагают держать или продавать.

При текущей цене в $109,79 с целями до $132 в течение следующих 18 месяцев (и потенциально выше в течение 2-3 лет), VRT может быть довольно уверенной долгосрочной покупкой.