Инфляция под конец июля — дефляционная неделя помогла ЦБ сделать свой выбор в пятницу, но траты бюджета и удорожание услуг не дремлют

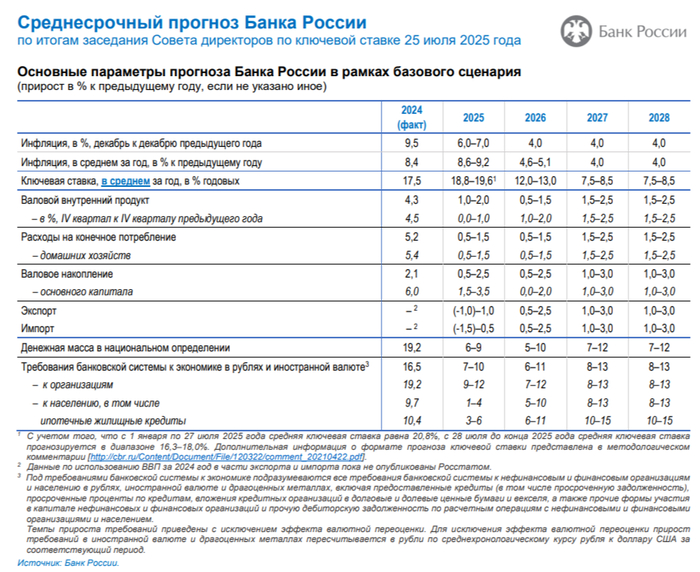

Ⓜ️ По данным Росстата, за период с 15 по 21 июля ИПЦ снизился на -0,05% (прошлые недели — 0,02%, 0,79%), с начала месяца 0,76%, с начала года — 4,56% (годовая — 9,17%). В июле 2024 г. инфляция составила 1,14%, при сегодняшней динамике мы уже не повторим данные цифры (снижение инфляции связано с плодоовощной продукцией). Думаю, что именно дефляционная неделя склонила чашу весов за снижение ставки на 2%, всё-таки ЦБ рассматривал 3 варианта (снижение на 1-1,5-2%). Стоит отметить, что Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (это значит, что ставку до конца года могут оставить без изменений или снизить до 14%, разброс интересный). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,34% (прошлая неделя — 0,40%), дизтопливо на -0,01% (прошлая неделя — +0,01%), динамика замедлилась, но рост устойчивый (вес бензина в ИПЦ весомый ~4,4%). Напомню вам, что правительство продлило экспорт нефтепродуктов до 31 августа из-за январских санкций (похоже придётся запрещать). Согласно данным на 20 июня морские поставки нефтепродуктов составили 2 млн б/с, это восьмимесячный минимум по поставкам (санкции, проблема НПЗ?).

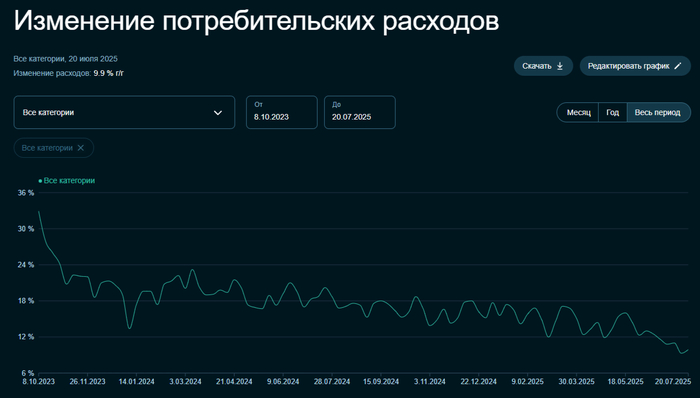

🗣 Данные Сбериндекса по изменению потребительских расходов к 20 июля повысились, но находятся на уровне намного ниже прошлогодних значений (9,9% vs. 20,2%).

🗣 Регулятор охладил розничное кредитование, по корпоративному процесс идёт. Отчёт Сбера за июнь: портфель жилищных кредитов вырос на 0,9% за месяц (в мае +0,9%), банк выдал 200₽ млрд ипотечных кредитов (-51,8% г/г, в мае 190₽ млрд). Портфель потреб. кредитов снизился на 1,9% за месяц (в мае -1,9%), данных по выдаче не раскрыли. Корп. кредитный портфель увеличился на 0,4% без учёта валютной переоценки за месяц (в мае +0,9%), корпоративным клиентам было выдано 1,9₽ трлн кредитов (-9,5% г/г, в мае 1,6₽ трлн, рост от месяца к месяцу связан с перекредитованием).

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 79,5₽). После снижения ставки ₽ слегка ослаб, посмотрим на дальнейшую тенденцию, если курс отпустить, то неминуемо инфляционная спираль раскрутится, а если его "держать" на этом уровне (жёсткая ДКП этому способствует), то пополнение бюджета под угрозой (пока что выбор в пользу инфляции).

🗣 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 6 месяцев составил 3,694₽ трлн или 1,7% ВВП, даже при новых правках бюджета в запасе всего 98₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 23 июля потрачено 2,9₽ трлн, при доходах в 500₽ млрд.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ остаётся крепким, цена Urals находится на уровне 60$ за баррель, вырисовывается дилемма (необходимо давить на курс — тогда темпы инфляции пойдут ввысь, займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). По словам Набиуллиной прогноз предполагает, что до конца года на отдельных заседаниях возможно снижение и по 100, и по 150, и по 200 б.п., равно как и паузы. Смотрим на начало моей статьи, а именно на прогноз среднего значения ставки на конец года (14-18%), то есть диапазон широкий, из-за чего? Дефицит в бюджете уже 5,1₽ трлн, при продолжении СВО этот разрыв будет только увеличиваться, а это проинфляционный фактор (в совокупности проинфляционные риски продолжают преобладать — Набиуллина), также не забываем об услугах они как дорожали, так и дорожают.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor