Как росла цена на хлеб

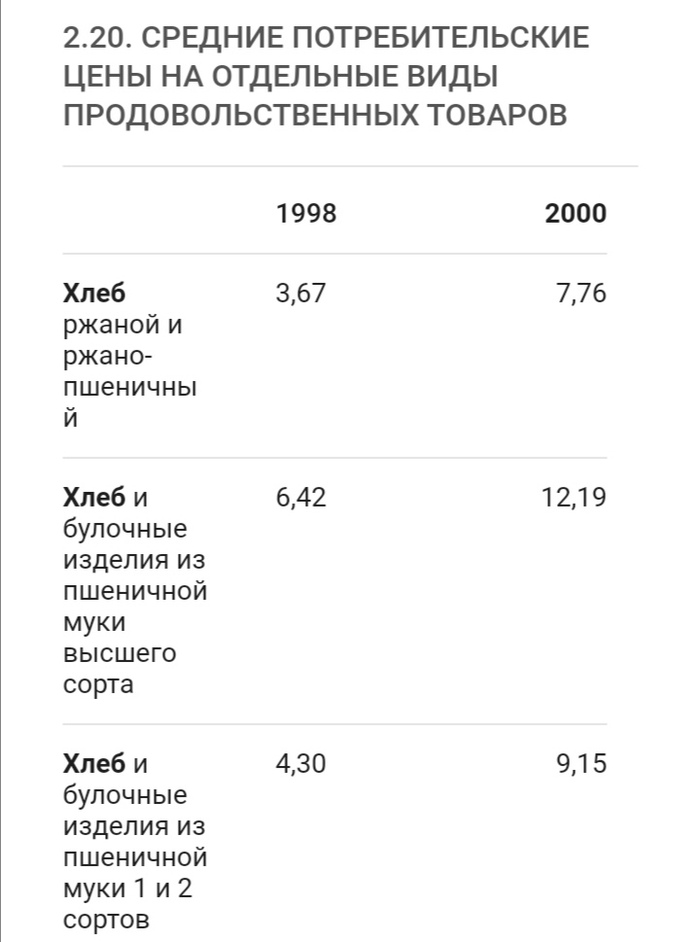

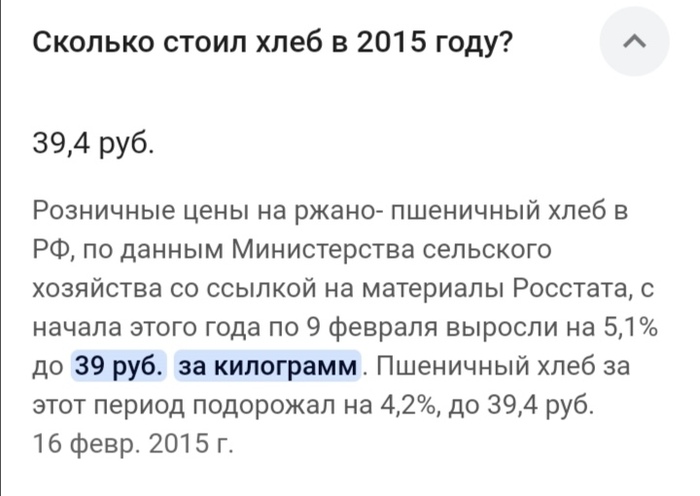

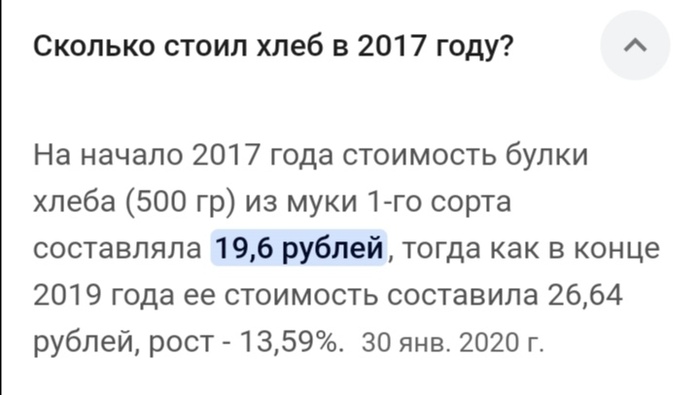

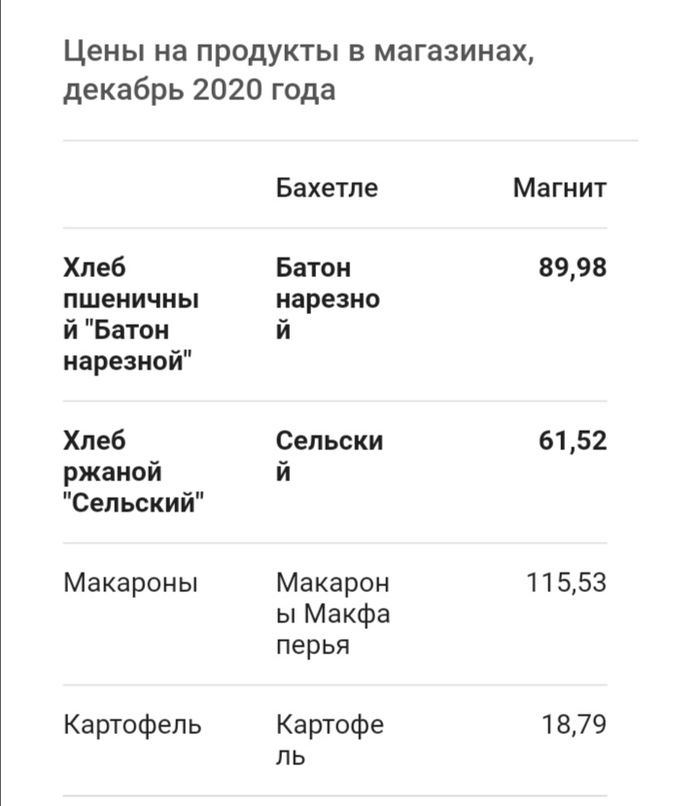

Вот мне стало интересно. Всем очевидно что все в России становится дороже, но на сколько дороже. Сейчас я покажу как эволюционировала цена на хлеб с 1998 года до сегодняшнего дня (затрагиваем не прямо каждый год)

Таким образом хлеб из одной монетки долетел за четверть века почти до 100 рублей (76-89 руб). Я повторюсь что до 1998 цены были бешеные и поэтому они не попали в пост.

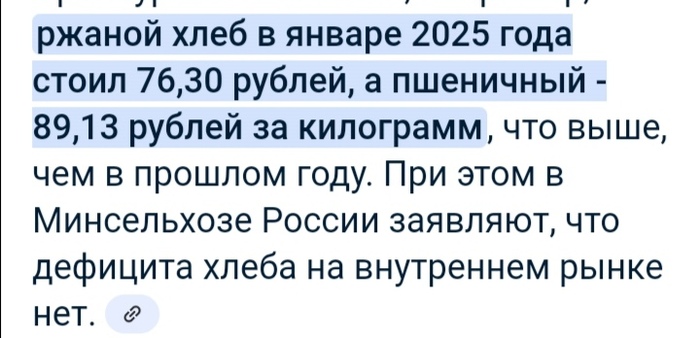

Аукционы Минфина — повышенный спрос, рынок закладывает снижение ставки в июле на 2-3%. Индекс RGBI ставит рекорды этого года

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 117 пунктов, с учётом инфляционных данных и ожидания рынка по снижению ставки индекс взлетел до 117,92 пунктов (max уровни этого года):

🔔 По данным Росстата, за период с 8 по 14 июля ИПЦ вырос на 0,02% (прошлые недели — 0,079%, 0,07%), с начала месяца 0,81%, с начала года — 4,60% (годовая — 9,34%). В июле 2024 г. инфляция составила 1,14%, при сегодняшней динамике мы навряд ли повторим данные цифры, а это большой позитив для ЦБ. Также опрос инФОМ в июле показал, что ожидаемая инфляция осталась без изменений 13% (повлияли тарифы), а наблюдаемая снизилась с 15,7% до 15% (самое низкое значение начиная с сентября 2024 г.). Глава ЦБ отметила, что замедление инфляции в России проходит быстрее, чем ожидал ЦБ, но текущий уровень инфляции остаётся выше цели.

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 6 месяцев составил 3,694₽ трлн или 1,7% ВВП, даже при новых правках бюджета в запасе всего 98₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 16 июля потрачено 2,1₽ трлн, при доходах в 500₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в июне основными покупателями ОФЗ на вторичном рынке стали НФО — 91,9 млрд (май — 48,6₽ млрд), физические лица нарастили свои покупки — 35,4₽ млрд (май — 21,5₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 175,2₽ млрд (хорошая фиксация прибыли на ожидании снижения ставки, в мае — 126,7₽ млрд). На первичном рынке крупнейшими покупателями стали так же СЗКО выкупив 67,2% от выпусков. В июне участники повысили активность на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ вырос по сравнению с маем с 27,91₽ млрд до 48,32₽ млрд.

✔️ Доходность большинства выпусков опустилась к 14% (ОФЗ 26238 торгуется по 58,79% от номинала с доходностью 13,9%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде июля она составила 17,913% снизившись (всего за 7 месяцев доходность на вкладах снизилась на ~4,5%, годичные ОФЗ дают доходность выше 14,2%). То есть, рынок ОФЗ и банки продолжают закладывать, что снижение КС будет и в июле, но уже на 2-3%.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26245 (погашение в 2035 г.)

▪️ Классика ОФЗ — 26238 (погашение в 2041 г.)

Спрос в 26245 составил 209,7₽ млрд, выручка — 170,3₽ млрд (средневзвешенная цена — 88,57%, доходность — 14,64%). Спрос в 26238 составил 29,5₽ млрд, выручка — 8,6₽ млрд (средневзвешенная цена — 57,96%, доходность — 14,10%). Минфин заработал за этот аукцион 178,9₽ млрд (в прошлый — 83,6₽ млрд). Согласно плану Минфина на III кв. 2025 г. необходимо разместить 1,5₽ трлн, с учётом снижения ключевой ставки и смягчения ДКП в будущем, увеличение займа по сравнению с прошлым кварталом понятно (1,3₽ трлн), пока есть спрос необходимо занимать больше (разместили 396,6₽ млрд, осталось 10 недель).

📌 Проблема состоит в том, что при таких тратах бюджета занимать в ОФЗ необходимо больше (III кв. это доказывает), ибо курс ₽ крепок, а скачок нефти из-за конфликта Ирана и Израиля иссяк (займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). Опять же ликвидности банкам не хватает, очередной недельный аукцион РЕПО это показал (в июне банки привлекли 2,7₽ трлн, отдали 2₽ трлн, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

США хотят спасти доллар как мировую резервную валюту

Правительство США запустило революционный закон о криптовалютах. Он должен спасти доллар. А ЕС, возможно, упускает последний шанс для евро.

автор Михаэль Майер

США ускоряют реформу мировой финансовой системы, в то время как европейцы всё больше отстают. На этой неделе Палата представителей США приняла закон о регулировании стейблкоинов. Это первый крупный закон о криптовалютах, одобренный Конгрессом. Закон поддержали как республиканцы, так и демократы. Таким образом, достигнут широкий консенсус, выходящий далеко за рамки личных интересов президента США Дональда Трампа. При этом семья Трампа активно инвестирует в криптовалюты.

Палата представителей приняла так называемый «Акт гениев» (Genius Act) по регулированию стейблкоинов, получив 308 голосов «за» при 122 «против». Стейблкоины привязаны к таким активам, как доллар США или казначейские облигации США, и позволяют банкам и другим учреждениям выпускать собственные цифровые активы. Условием является соблюдение этими организациями требований американского регулирования, включая борьбу с отмыванием денег и санкционные нормы.

Одна из целей «Акта гениев» - укрепить глобальное господство доллара США путем повышения спроса на доллары и американские долговые обязательства. Столкнувшись с долговым бременем, превышающим 35 триллионов долларов, правительство США должно найти способы стабилизировать курс доллара. Поскольку стейблкоины могут использовать депозиты небанковских организаций, обходя традиционные банковские каналы, правительство США получает реальную возможность влиять на глобальное движение токенизированных долларов. Forbes анализирует: «С каждым новым токеном, выпущенным эмитентом под регулированием и надзором США, растёт спрос на американские долговые обязательства и валюту».

Привязанные к доллару стейблкоины уже сегодня являются важным платёжным инструментом. В настоящее время рынок стейблкоинов оценивается чуть более чем в 250 миллиардов долларов, но демонстрирует стремительный рост. Citigroup прогнозирует, что общий объём находящихся в обращении стейблкоинов может достичь 3,7 триллиона долларов к 2030 году.

Таким образом, правительство США принимает сопутствующие меры, чтобы закрепить доллар в качестве мировой резервной валюты. Существуют ли способы обхода американских санкций и в какой степени, пока нельзя сказать однозначно. Наблюдатели предполагают, что правительство США допускает определенную серую зону, поскольку сохранение доллара является для него более приоритетной задачей. При Дональде Трампе американцы хотят вести мировую торговлю по собственным правилам. Регулирование стейблкоинов призвано отсечь другие страны, в частности Китай и БРИКС, чтобы доллар оставался привлекательным в цифровую эпоху.

Закон также нацелен на Евросоюз: теоретически евро является единственной валютой, способной бросить вызов доллару. Однако Европейскому центральному банку (ЕЦБ) пока не удалось быстро представить привлекательную цифровую альтернативу. ЕС становится все труднее представлять себя в качестве глобального игрока. Замораживание российских активов и всеобъемлющие санкции заставляют страны Глобального Юга особенно неохотно взаимодействовать с ЕС. Вероятно, в пятницу скептицизм усилился: В рамках 18-го пакета санкций против России ЕС ввел новые масштабные ограничения в отношении российских банков.

ЕС также снижает «порог для введения санкций против финансовых и кредитных учреждений, а также поставщиков услуг с криптоактивами из третьих стран, которые обходят санкционные меры против России» или связаны с российской системой передачи финансовых сообщений (СПФС), — сообщило датское председательство в Совете ЕС.

Европейский Союз также вводит полный запрет на любые операции с Российским фондом прямых инвестиций (РФПИ).

Европейский Союз также ввел полный запрет на любые операции с газопроводами «Северный поток — 1» и «Северный поток — 2», включая поставки товаров и предоставление услуг. Таким образом будет «препятствоваться завершение строительства, техническое обслуживание, эксплуатация и любое будущее использование газопроводов «Северный поток».

Кроме того, ЕС ввел запрет на импорт нефтепродуктов, полученных из российской нефти в третьих странах, за исключением Канады, Норвегии, Швейцарии, Великобритании и США.

С другой стороны, США не ввели никаких новых санкций против России. Если зашедшие в тупик переговоры между Москвой и Вашингтоном в какой-то момент приведут к результату, американцы смогут вести неограниченный бизнес с русскими.

Санкции, которые легко принять, но которые трудно отслеживать

✔️ Меры, которые легко принять, но которые сложно отслеживать – к такой формуле можно свести часть ограничений в отношении российской нефтяной отрасли, которые вошли в 18-й пакет санкций ЕС.

▪️ Речь идет о снижении ценового потолка c $60 до $47,6 за баррель, а также запрете на импорт нефтепродуктов, которые были получены из российского сырья.

✔️ Опыт последних лет наглядно продемонстрировал, что ценовой потолок соблюдается только в тех случаях, когда на рынке складываются условия для снижения цен Brent. Так было в марте-июне 2025 г., когда из-за торможения спроса на нефть, торговых войн и смягчения условий сделки ОПЕК+ цена Brent опустилась ниже $75 за баррель, а цена Urals – ниже $60.

▪️ Дисконт Urals к Brent в последние месяцы балансировал в районе $12-14 за баррель. Поэтому фактическая цена нефти Urals опустится до $47,6 за баррель только в том случае, если цена Brent будет составлять около $60 за баррель. Однако в нынешнем году для этого еще не вызрели фундаментальные предпосылки – по крайней мере, если говорить не о ценах на протяжении одного-двух торговых дней, а о среднемесячных ценах во второй половине 2025 г.

▪️ Поэтому новый ценовой потолок в ближайшие месяцы, скорее всего, соблюдаться не будет.

✔️ Однако еще более сложным будет соблюдение запрета на импорт нефтепродуктов, которые были получены путем переработки российской нефти: пожалуй, это столь же невыполнимая задача, как и мониторинг сотен и тысяч сделок по импорту сырья из РФ.

▪️ В этом отношении показателен пример Турции – страны, не только импортирующей российскую нефть, но и реэкспортирующей российские нефтепродукты.

▪️ По данным таможенной статистики, импорт нефтепродуктов из России в Турцию в период с 2021 по 2024 гг. увеличился на 9,5 млн тонн в год (до 16,1 млн тонн в 2024 г.), а общий экспорт нефтепродуктов из Турции – на 11,2 млн тонн в год (до 22,2 млн тонн в 2024 г.), при том что загрузка турецких НПЗ за тот же период выросла с 84% до 85%.

▪️ Половина турецкого экспорта нефтепродуктов приходится на страны ЕС, при этом объем поставок вырос с 5,2 млн тонн в 2021 г. до 11,4 млн тонн в 2024 г. Это яркий пример того, как рынок обходит санкции.

✔️ К другим мерам относятся новые санкции в отношении «теневого» флота, а также фактический запрет на поставку нефти в Чехию по трубопроводу «Дружба».

▪️ Количество танкеров, попавших под европейские санкции, возросло с 339 до 444 единиц. Эффект предыдущего пакета санкций, введенного в мае 2025 г., сводился к временному снижению перевозок российской нефти танкерами, находящихся в греческой юрисдикции.

▪️ Однако рынок быстро «отыграл» майские запреты: по данным S&P Global Platts, объем перевозок российской нефти зарегистрированными в Греции танкерами увеличился с 11 млн баррелей в мае 2025 г. до 24 млн баррелей в июне 2025 г., а их доля в общем тоннаже перевозок нефти из РФ – с 10% до 26% соответственно.

▪️ Что касается отмены выданного Чехии разрешения на импорт российской нефти, то это решение лишь приводит юридическую норму в соответствие с реальностью: Чехия получает нефть по Трансальпийскому трубопроводу (TAL) и его ответвлению IKL, которые заполняются сырьем из прикаспийских стран, Северной Африки и Ближнего Востока.

✔️ В целом, новый пакет санкций мало что меняет для российской нефтяной отрасли: цена Urals по-прежнему будет зависеть от цен Brent и общей ситуации на рынке нефти, тогда как ограничения в отношении третьих стран и «теневого» флота не смогут всерьез повлиять на объем экспорта нефти и нефтепродуктов из РФ.

▪️ Более серьезным является полный запрет на транзакции в отношении «Северного потока-1» и «Северного потока-2», включая предоставление любых услуг для уже простаивающих ниток газопроводов. Эта мера затруднит восстановление Nord Stream 1 и Nord Stream 2 после завершения крупнейшего за 80 лет конфликта в Европе.

▪️ Как итог, масштабные инвестиции в строительство подводящей инфраструктуры, обошедшейся дороже строительства «Силы Сибири-1», могут превратиться в омертвленный капитал.

@KirillRodionov,

Им не надоело?

ЕС принял очередной пакет санкций против России.

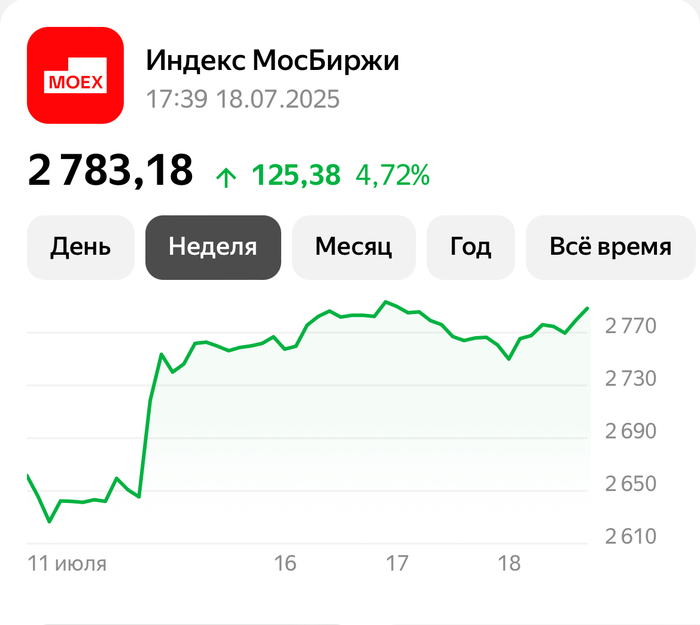

Российской экономике как бы фиолетово, основные показатели сегодня подросли)

Может ЕС чем другим займется, санкции уже не работают от слова совсем)

Ps. Санкции неоспоримо плохо. Первый пакет - плохо, второй - плохо. 18й - уже фиолетово!

Импортозамещение шагает по стране

Но иногда - оно спотыкается

Пока пиздабол @sdelanounas бодро рапортует о строительстве очередной стены нового цеха по прикручиванию деталей к китайским машинокомплектам - импортозамещщение снова спотыкается на ровной дороге, запутавшись в собственных ногах.

Производство единственного российского телевизора из реестра Минпромторга (бренд Irbis) полностью остановлено по причине крайне низкого спроса. Оно велось на заводе «Квант» в Воронеже. Он оказался невостребован даже в госзакупках – здесь доминируют телевизоры иностранных брендов.

Директор департамента КБТ «Марвел-Дистрибуции» Лариса Сенина подтвердила информацию об остановке производства телевизоров Irbis. По ее словам, другие заводы, собирающие в России телевизоры, не смогут выполнить требования по локализации, поэтому теперь госкомпании начнут рассматривать продукцию китайских вендоров.

Однако производственные мощщности - не должны простаивать, поэтому Китайская компания TCL - начала выпуск телевизоров на двух предприятиях «Квант» и STI Group, оформив структуру в РФ как производителя. Основную часть выручки этому направлению бизнеса TCL приносят модели с большой диагональю, этот сегмент растет и в России. Но локализация, по словам участников рынка, коснется только телевизоров диагональю до 55 дюймов, с расчетом на снижение стоимости бюджетных моделей.

А пока китайская корпорация прибирает к своим рукам очередной актив - "Отечественный производитель" мучительно думает ГДЕ ВЗЯТЬ ДЕНЬГИ НА ЗАРПЛАТУ СВОИМ РАБОЧИМ, которую он не выплачивает УЖЕ ПОЛГОДА

Дело по невыплате заработной платы - уже болтается на столе в прокуратуре г.Зеленоград.

Всего за три месяца (с апреля по июль 2025 г.) против «Кванта» было направлено 24 гражданских иска о взыскании зарплаты, согласно статистике Мосгорсуда. Однако не все из них до сих пор находятся на рассмотрении – по некоторым движение полностью прекращено.