Разоблачение ПСЕВДОэксперта и ГУРУ инвестиций (Евгений Черных)

Всем привет. Сегодня будет один из самых важных роликов на этом канале. Мы разберём самого главного инфоцыгана на российском ютубе — человека, который, несмотря на полное незнание базовой математики, собирает по 6000 рублей в месяц за так называемые "сигналы". Вы увидите, как вас вводят в заблуждение, красиво складывая проценты, оперируя формулами, которые он не понимает даже сам. И главное — мы уничтожим миф, который активно продвигают такие вот псевдоэксперты: что якобы, если вы покупаете акции на долгосрок, то обязательно проиграете инфляции. Это не просто ошибка — это вброс, направленный на то, чтобы лишить вас веры в нормальные стратегии и подсадить на платную чушь. Сегодня этот миф будет развален по частям, а все “доказательства” инфоцыган — разорваны в клочья.

Вот это очень важно — отложите все дела и послушайте внимательно. Такого вам никто и никогда не говорил. Те вычисления, которые мы сегодня проведём, вам не покажет ни один инфоцыган, потому что они разрывают всю их бизнес-модель. Эти цифры поставят жирный крест на ежемесячной подписке за 6000 рублей, потому что, если вы это поймёте, платить им за “сигналы” будет просто смешно. Речь пойдёт о том, как через 10–15 лет можно выйти на 30–50% годовых с учётом инфляции на вложенный капитал, и это ещё минимум. В реальности цифра может стремиться к 100% годовых. И это не кликбейт, не фантазия и не шутка. Это — математика, которую они боятся как огня.

Ещё раз — отложите все дела и послушайте. Последняя часть особенно важна. Обязательно скиньте это видео своим друзьям и знакомым, если среди них есть те, кто платит инфоцыганам по 6000 рублей в месяц за так называемые “сигналы”. Даже давайте так — заключим с вами сделку. Вы смотрите этот ролик до конца. Если мы вас убедили — с вас подписка, лайк и комментарий на той площадке, где вы нас смотрите. Если не убедили — никаких обид, отписывайтесь, блокируйте, делайте что хотите. Сегодня мы идём ва-банк. Потому что то, что вы сейчас увидите — это действительно эксклюзив. Пристёгиваемся. Мы начинаем.

Первое. Начнём с простого — чтобы вы сразу поняли, с каким безграмотным человеком вы имеете дело. Перед вами — Наводчик. Чем он знаменит? Тем, что у него есть так называемый закрытый клуб. Цена входа — 6000 рублей в месяц. Что вы получаете за эти деньги? Excel-таблицу. Да-да, просто таблицу, куда Наводчик вписывает свои сигналы, по которым он якобы — подчёркиваю: якобы — заходит в сделки. Вот так всё это выглядит. Вы платите, попадаете в закрытый канал и получаете сигналы: куда заходить, что покупать. Тут есть два варианта. Первый очень редкий: сначала заходит Наводчик, такое редко, но бывает, потом он уже пишет сигнал и происходит памп бумаги, не сначала вы, а потом он, а сначала он, а потом уже вы, такая последовательность. Вы уже по цене, которая указана в Excel-таблице зайти не сможете, потому что таких как вы сотни, и они сидят не у Наводчика, у Наводчика напрямую сидит около сотни человек, которые слепо верят в его сигналы. Вы в этом рост не попали, вы в нём участвуете как топливо, причем платное.

Дальше, Наводчик публикует сигнал в свой так называемый закрытый клуб, и этот сигнал тут же разлетается по сливам, все это происходит молниеносно. Начинают заходить все подряд — и цена резко идёт вверх. Вы, даже находясь в этом клубе, уже не можете зайти по тем ценам, которые он указал в таблице — потому что они устарели ещё до того, как вы открыли сообщение. Всё, момент упущен. Далее начинается типичное пипсование — зашёл, выскочил, лишь бы быстро показать “прибыль”. Про долгосрок — там не говорят, его там просто презирают. Об этом чуть позже. Теперь второй — основной — вариант. Наводчик вообще не заходит по своим сигналам. Он просто пишет их сначала в эксель, потом в канал, набивается толпа, и процесс повторяется. Результат один и тот же — вы не заходите по заявленным ценам и никогда не зайдете. Вы заходите выше, дороже и без шансов на ту красивую картинку в Excel, которую он публикует. Это — первый важный момент.

Второе. Как он считает проценты — чтобы вы окончательно поняли, с кем вообще имеете дело. Мы уже не раз это обсуждали, но кратко напомню. Наводчик не считает долю сделки от портфеля. Он просто складывает проценты подряд. Как это выглядит? Допустим, у вас есть 100 тысяч рублей. Вы можете положить их на вклад под 18% годовых и через год получить 18 тысяч рублей — всё понятно, это и есть 18%. А теперь берём те же 100 тысяч, делим их на 10 частей по 10 тысяч и кладём в 10 разных банков, каждую часть под те же 18%. Через год каждый вклад даст вам 1800 рублей. В сумме — всё те же 18 тысяч рублей, то есть те же 18%. Но у Наводчика своя математика. Он берёт эти 18% и умножает на количество сделок, в данном случае на 10. И у него получается 180% годовых. Вот такая арифметика. И именно так он рисует себе в таблице итоговые 800% прибыли за два года. Это не шутка — это именно так "считается" доходность у этого Excel-воина.

Для понимания. Представьте: в стране условно 3 миллиона пенсионеров. Государство решает проиндексировать пенсии на 10%. Это значит, каждому пенсионеру прибавили по 10% — всё логично и понятно. А теперь представьте, выходит Наводчик и говорит в эфире Первого канала: "Мы повысили пенсии не на 10%, а на 30 миллионов процентов!" Потому что он берёт 3 миллиона человек и умножает это число на 10%, получая 30 млн. процентов. Вот уровень мышления Наводчика. Вот такая арифметика — и вы за неё платите. Этот человек считает именно так. И именно у него вы берёте “сигналы” за 6000 рублей в месяц. Просто поразительно.

Плюс к этому — не забывайте, что наш Excel-академик может манипулировать цифрами как угодно. Это же не терминал, это Excel — туда можно вписать всё, что угодно. За счёт механического сложения процентов он легко может нарисовать восходящий график доходности, даже если в реальности у вас в терминале минус. Почему? Потому что терминал не складывает проценты, а высчитывает доли от капитала, вложенного в конкретный актив. В Excel можно просто сложить 3%, 5%, 7%, 4% — и сказать: “вот, у меня 19% за месяц”. И теперь самое смешное. Даже когда у Наводчика в его же таблице, при всём этом жонглировании, появляются убытки, да такое бывает, что даже при сложении процентов периодически бывают убытки — виноват оказывается не он, не его “сигналы”, не его псевдоаналитика. Нет. Виноват наш канал. Гнев переводится на нас. Это по-настоящему забавно: человек, который не умеет считать, называет нас мошенниками и инфоцыганами. А себя — профессиональным трейдером. С Excel-табличкой.

Зачем он вообще складывает проценты, спросите вы? Нафига ему это нужно? Ответ до банальности простой: если он начнёт считать реальную доходность от вложенного капитала, а не просто складывать проценты в Excel, то очень быстро выяснится, что его "прибыль" не дотягивает даже до обычного банковского депозита. И тогда у любого здравомыслящего человека, даже у самого доверчивого подписчика, возникнет логичный вопрос: А зачем я плачу этому персонажу по 6000 рублей каждый месяц, если могу просто положить деньги в банк и ничего не делать? Как всё это проверяется? Легко.

Смотрите, как работает замануха: раз в месяц, а то и реже, он выкладывает ролик со своей "помощницей" — такой якобы милый домашний контент — где рассказывает, как он заработал миллион на акциях ВТБ. Это и есть тот самый рекламный вброс. Только правда в том, что он заходил в ВТБ по 99, потом бумага улетела на 93, и только потом случилась отсечка. То есть, по факту, он вышел в минус или около нуля, но Excel у него всё равно покажет "прибыль". Это и есть магия сложения процентов — из убытка делается картинка для хомяков.

У себя на канале он указывает, что его капитал составляет 401 миллион рублей. Именно столько он, по его же словам, “заработал” за годы своей деятельности. Но если быть точнее — это не заработок, а результат регулярного сбора денег с наивных людей, которые решили, что за 6000 рублей в месяц можно стать богатыми, если заплатить Наводчику. Теперь простой вопрос: сколько составляет его “успешная” сделка по ВТБ — та самая, где он якобы заработал миллион рублей? Один миллион — это всего 0,25% от 401 миллиона. Он показывает одну позицию, которая по факту почти ничего не значит в структуре капитала, зато основная часть у него — это ОФЗ и банковские вклады. Мы это ещё разберём чуть позже. Что получается на деле?

Он собирает с вас по 6000 рублей в месяц и просто кладёт их в банк под процент. А вам за эти деньги продаёт “сигналы”, якобы куда нужно вложиться, чтобы стать богатым. Вопрос — а сколько даёт банковский вклад? 18% годовых. Делим на 12 — получаем 1,5% в месяц. А теперь внимание: сделка по ВТБ, которую он так активно рекламирует, дала в шесть раз меньше денег, чем вклад в банке к его общему капиталу. То есть он показывает, как “деньги летят”, “инфляцию обгоняем”, “бабло кругом”, а по факту — кладёт ваши деньги в банк и делает на этом прибыль. Цена входа — 6000 рублей. Уловили схему? Вы — “инвестируете”, он — зарабатывает. Гениально.

Это — чтобы вы окончательно поняли, с кем имеете дело. И внимание! Вот прямо сейчас — отложите все дела и послушайте очень внимательно. Потому что здесь начинается откровенный цирк. Наводчик, извиняюсь, вам ссыт в уши, что нужно заниматься пипсованием. Что это значит? Зашёл — неделя прошла — вышел. Потом снова зашёл, снова вышел. И так 5–10 раз в месяц. Каждый раз "прибыль", каждый раз "плюс", проценты сложил — жизнь удалась. Всё просто. И при этом, что он говорит о долгосрочном инвестировании? Цитирую: “бутылка в заднице”. Это не выдумка, это дословно. Это — его уровень. Его отношение к стратегии, на которой, между прочим, десятилетиями строят капитал серьёзные инвесторы.

А теперь пример. Полюс. В своей Excel-табличке он красиво проставляет цифры: якобы зашёл по низам, вышел по верхам. Классика. Только он не заходил в сделку вообще. Просто нарисовал движение — и выдал как результат. Но и этого ему мало: он ещё и пишет длинный “анализ” о том, как важно вовремя выйти из акции, "не бывает вечных инвестиций", "нужно успевать фиксировать". Всё, конечно же, с прицелом в наш адрес — потому что мы сидим в Полюсе долгосрочно. У него это называется ошибка. У нас — стратегия. Щас мы покажем, кто в итоге будет прав.

Нокаутирующий удар по бездарному Наводчику. Вы услышали мнение вот этого «эксперта» — теперь пора к делу. Погнали: лайфхак о вечных инвестициях в качественные активы, которые на горизонте 10–15 лет способны давать более 50% годовых на вложенный капитал. Фантастика? Такого не бывает? Ещё как бывает. Поехали. Берём Полюс Золото, открываем график. 2010 год. Лои — чуть ниже 140 рублей за акцию. Локальные хаи — около 160 рублей. Уже в декабре бумага уезжает на 190. А в 2012 году её можно было купить вообще по 102 рубля. Возьмем парочку значений. Вместо того чтобы положить деньги на депозит в 2010 году, вы покупаете Полюс. Причём не по минимумам, а по локальным хаям — 160 рублей за акцию в июне 2010 года. Почему именно хаи? Потому что мы даём фору Excel-бойцу, который с пеной у рта утверждает, что долгосрочные инвестиции — это “бутылка в заднице”. Ну вот даём ему фору. Не по дну, а по верхам. Считаем.

Открываем инфляционный калькулятор. Смотрим: за 15 лет — с июня 2010 года по июль 2025 года — накопленная инфляция в рубле составила 185%. Дальше. Берём те самые 160 рублей — это, напомню, локальные хаи 2010 года — и умножаем на 2,85. Это и есть коэффициент накопленной инфляции за этот период. Получаем 456 рублей. То есть, если вы купили акцию Полюса по 160 рублей в 2010 году, то по сегодняшним ценам она должна стоить 456 рублей, чтобы просто сохранить покупательную способность. А теперь смотрим, сколько она стоит фактически — выше 1800 рублей. То есть рост в 4 раза выше инфляции за 15 лет. И это — без учёта дивидендов. А теперь финалочка: дивиденды Полюса за 2025 год составляют 145 рублей на акцию. В апреле УЖЕ заплатили 73 рубля, в декабре заплатят ещё 72 — это предварительно подтверждено. Вот так выглядит “бутылка в заднице” глазами Excel-бойца. По факту — это мощнейший инфляционный щит и способ капитализировать свои деньги.

456 рублей — это ваша вложенная сумма в 2010 году, пересчитанная по текущим ценам с учётом накопленной инфляции. Делим её на 100 — получаем, что 1% составляет 4 рубля 56 копеек. Теперь берём дивиденды Полюса за 2025 год — 145 рублей — и делим на 4,56. Получается почти 32% годовых — только на дивидендах, на вложенный капитал 2010 года, пересчитанный на инфляцию. Это почти в два раза выше, чем сегодняшняя процентная ставка по банковским вкладам. И это мы ещё раз подчёркиваем: мы взяли локальные хаи, а не лои, мы учли только дивиденды за 2025 год, не учитывали рост самой бумаги, и не брали в расчёт дивиденды прошлых лет. А сама бумага, напоминаю, выросла почти в 4 раза выше инфляции. Вот так вот весело и задорно, по версии Наводчика, выглядит “бутылка в заднице” — если вы, не дай бог, инвестируете долгосрочно. А по факту — это то, как создаётся капитал. Только не в таблице Excel, а в реальной жизни.

Дальше — поехали глубже. До этого мы брали локальные максимумы, то есть покупку по хаям. А теперь давайте посмотрим на лои. В 2012 году бумага Полюса опускалась до 100 рублей, а в июле 2013 года — даже до 80 рублей. Но мы, щадя Наводчика, берём 100 рублей за акцию. Это декабрь 2011 года. Плюс берём отрезок по максимуму, потому что чем больше срок — тем выше накопленная инфляция. Мы могли взять и 80 рублей, и сделали бы результат ещё более уничтожающий, но нет — мы даже тут стараемся быть добрыми. Хотя, учитывая всё, что он говорит в наш адрес — про "мошенников", "инфоцыган", и якобы “некомпетентность” — его нужно пороть как сидорову козу, и не в переносном смысле, а по фактам и цифрам, жёстко и безжалостно. Итак, 100 рублей за акцию — декабрь 2011 года. Дальше будет математика. И она, как всегда, на стороне реальных инвесторов, а не Excel-фокусников.

С декабря 2011 года по июль 2025 накопленная инфляция составила 158%. Берём те самые 100 рублей — цена бумаги на тот момент — и умножаем на коэффициент инфляции 2,58. Получаем, что в пересчёте на текущий уровень цен эта бумага должна стоить 258 рублей, чтобы просто сохранить свою покупательную способность. А теперь берём те же 145 рублей дивидендов за 2025 год и делим на 2,58 рубля (1% от 258 рублей). Получаем 56% годовых на вложенный капитал. Уже поинтереснее, правда? А если уже совсем уничтожать и добивать Наводчика — берём цену ближе к лоям. В 2008 году бумага стоила 50 рублей, в 2014 году — снова 50 рублей.

Тут уже даже считать нечего: дивиденды в пересчёте на текущие цены близки к 100% годовых, а в отдельных сценариях — даже выше 100%. И это без учёта роста самой бумаги, между прочим. Ну и как вам? Кто тут профессионал, а кто — мошенник? Кто делает математику, а кто рисует таблички в Excel и выдаёт бред за аналитику? Я, конечно, извиняюсь за резкость, но перед тем как мы по той же самой методике разберём актив, куда вас сейчас усердно засаживают инфоцыгане, напишите в комментариях: у кого из жопы торчит бутылка — у нашего канала или у Наводчика?

Дальше, давайте уже для полной картины рассмотрим инфоцыганский ВТБ. Актив тех самых “профессионалов”, которые кричат, что мы инфоцыгане, а они — гении фондового рынка. Ну что ж, пожалуйста. Сейчас мы с вами, с лёгкой руки, начнём глубже и точнее запихивать кому-то ту самую бутылку, о которой они так любят говорить. Итак, ВТБ. Открываем глобальный график. Даже без калькулятора видно, что это совсем не похоже на топовую долгосрочную инвестицию. Но для самых упоротых скептиков, которые до сих пор слушают байки про “топовый банк”, “надёжные активы”, “перспективный рост” — поехали по фактам. Берём самые лои — даём огромную фору инфоцыганам. Кризис 2008 года, февраль 2009 года — бумага стоила около 100 рублей и допустим вы ее купили прямо по самым лоям.

С февраля 2009 по июль 2025 года рубль девальвировался на 215%, то есть в 3,15 раза. Умножаем 100 на 3,15 — получаем 315 рублей. Это цена, по которой акция должна стоить сегодня, чтобы просто сохранить покупательную способность капитала. Да, в случае с Полюсом и с ВТБ тут уже построен график с учетом сплитов, дроблений и т.д. А теперь — сколько ВТБ дал вам дивидендов? Максимум за всю историю — 25 рублей, инфоцыгане об этом гарлопанят изо всех щелей. 25 рублей от 315 — это почти 8% дивидендная доходность с учетом накопленной инфляции, и это за 16 лет. Повторю: максимальный дивиденд и самая низкая цена входа. А теперь открываем терминал — бумага сейчас торгуется в районе 75 рублей. То есть вы в просадке почти 75% по телу с учётом инфляции. Вот вам и “топовый актив”. 8% максимум дивидендов и минус 75% по капиталу — и это при входе по лоям. Добро пожаловать в инвестиционную реальность от ВТБ и тех, кто её вам впаривает.

Открываем таблицу дивидендов ВТБ. За 22, 23 и 24 годы — дивидендов вообще не было. В 2021 году заплатили 7 рублей. Это примерно 2–2,5% от вложенной суммы, если вы заходили по лоям 2008–2009 годов. И это — в "лучшем" случае. А теперь представим, что вы входили не по самому дну, а, допустим, по 200 рублей за бумагу. Пересчитываем с учётом инфляции — итог будет ещё печальнее. Я, конечно, извиняюсь, но у кого из жопы торчит бутылка? Кто здесь профессионал, а кто — инфоцыган? Ответ очевиден. Напишите в комментариях. И теперь — небольшой спич перед финалом и непосредственно финальные выводы. Почему инфоцыгане опасны, особенно такие, как Наводчик? Первое — они финансово безграмотны. Сегодняшний ролик это доказал по пунктам. Второе — они удлиняют ваш финансовый путь. Их “советы” настолько разрушительны, что так работать на рынке даже врагу не пожелаешь. Третье — они ещё и стригут с вас деньги. Берут по 6000 рублей в месяц за то, чтобы вы теряли время, капитал и уверенность на бирже.

Какими-то специализированными знаниями и реальными умениями инфоцыгане не обладают — вы это прекрасно видите, если смотрите наши ролики регулярно. Зато при полном отсутствии компетенций они умудряются собирать с вас деньги. А теперь сравните. У вашего покорного слуги — два высших образования: одно техническое, второе — экономическое. Плюс физико-математическая школа, что, я думаю, заметно по уровню вычислений, которые мы тут проводим. Плюс постоянная прокачка — книги, исследования, практическая аналитика. То есть между нами и инфоцыганами — пропасть. Это просто небо и земля. Хотя, заметьте, у них всё платно, а у нас всё бесплатно.

Этот ролик — действительно важный. Если вы досмотрели до этого момента, обязательно поставьте лайк, напишите комментарий — любое слово, даже просто “+”, — подпишитесь на наших видеоплощадки, где вы нас смотрите, и самое главное — поделитесь этим роликом в своих социальных сетях. Потому что такой информации вам больше никто не даст, инфоцыгане — тем более. Они, наоборот, делают всё, чтобы вы оставались безграмотными и продолжали платить. Вы же слышали его. “Долгосрочные инвестиции — это бутылка в заднице”. Им выгодно, чтобы вы не понимали, как работает рынок. А наша миссия, как мы уже говорили в прошлом ролике, — это сокращение кормовой базы инфоцыган. Если у вас есть друг или знакомый, который платит таким “гуру” — скиньте ему это видео. Пусть посмотрит, кому он на самом деле отдаёт свои деньги.

Выводы, которые мы можем сделать по итогам всего сказанного — и они действительно очень важны. Первое. Инвестировать нужно только в качественные активы, никакого третьего эшелона. Это именно то, что мы делаем. Наш российский портфель предельно сфокусирован и состоит всего из трёх бумаг: Полюс, Газпром нефть и ФосАгро, плюс — качественные фонды недвижимости. Всё это строится не на эмоциях и не на “сигналах”, а на инфляционном исследовании Schroders, о котором мы говорили в прошлом ролике. И судя по комментариям, многие до сих пор не поняли масштаб этого материала. Поэтому ещё раз: заходите в наш Telegram-канал — там всё подробно расписано доступным языком. Каждый пост привязан к конкретной диаграмме, под заголовком указан номер чарта. Всего их 30, и мы в ближайшее время добьём всю серию, чтобы у вас была полная картина.

Второе. Мы действуем по чёткой стратегии, и подробно её расписываем в Telegram. Суть в следующем: в конце каждого месяца мы увеличиваем позиции в тех активах, которые находятся в минусе, тем самым сбивая среднюю цену входа. Что в плюсе — не трогаем вообще. Пример: ФосАгро долго держалось в плюсе — мы не наращивали. Как только ушло в лёгкий минус — начали накапливать. Точно так же работаем и с фондами недвижимости: никакой импровизации, только системная работа с дисконтом. Всё это — в нашем Telegram канале.

Третье. Это в ответ на комментарии, которые нам периодически оставляют — будь то зрители, хейтеры или инфоцыганские боты. Сейчас вы сами увидели масштабы всего происходящего и то, к чему мы стремимся. Наш горизонт планирования — это не неделя, не месяц, и даже не год. Это 10–15 лет. Именно на таком интервале мы будем системно наращивать позиции в качественных активах, без всяких бумажек третьего эшелона и прочего хлама. Что это даст? Через 10–15 лет наш портфель вырастет до серьёзных масштабов, и будет приносить от 30 до 60% годовых дивидендами на вложенный капитал. А в ряде случаев — возможно и больше, особенно с учётом инфляции. Это и есть цель: обеспечить финансово устойчивую жизнь в будущем, без зависимости от государства, без навязываемых «сигналов» и с полным контролем над своим капиталом. Всё, что мы делаем, — это шаги в эту сторону. И если вы с нами — вы тоже к этому придёте.

Четвёртое — это продолжение третьего. Вот вы пишете в комментариях: “провал аналитики”, “позор”, “всё слили” и так далее. Хорошо. Но напомним вам: в Telegram мы писали ещё утром, до заявлений Трампа, обзор статьи Politico, в котором чётко указывали — есть проблемы с вводом санкций, Трамп хочет контролировать и снимать их единолично, в обход конгресса и сената. В итоге — так ничего и не ввели. Это — первое. Второе. Возвращаемся, к примеру Полюса. Прошло 15 лет, с 2010 года. За это время было всё: Крымская весна в 2014 году, ковид в 2020-м, начало СВО, санкции, геополитические риски и так далее. Сейчас — 2025 год. И даже если вы тогда в 2010 году купили по хаям, а потом донаращивали позиции на просадках, то на сегодняшний день у вас уже дивиденды на вложенный капитал — более 50% годовых с учётом накопленной инфляции. И это — без учёта роста самой бумаги. Просто дивидендный поток. Вот так работает стратегия, а не истерика на краткосрочных новостях.

Моделируем ситуацию. Представим, что сейчас 2010 год. Мы купили актив по хаям, бумага начинает валиться, и вы тут же заходите в комментарии — “всё, провал вашей аналитики, обвал, позор”. Наступает 2014 год, снова падение, мы покупаем на просадке, вы снова пишете — “всё пропало, слили, позор”. Потом ковид, рынок рушится — опять то же самое: “позор, всё вниз, аналитика мимо”. И так далее. И вот наступает 2025 год, прошло 15 лет. И что мы видим? Дивиденды на вложенный капитал — более 50% годовых. Вы серьёзно всё ещё хотите продолжать писать “позор”? Объективно: ни один банковский вклад, ни один инструмент, доступный среднему инвестору, не даст такой доходности.

Это даёт только терпение, чёткое понимание стратегии и планомерное наращивание позиций на просадках. Сейчас уже, я думаю, понятны масштабы нашей деятельности. У нас горизонт — 10–15 лет. Нам в целом всё равно, где будет рынок через неделю, через месяц или даже через год. Хоть 2000 пунктов по ММВБ, хоть 1500 — это не имеет значения. Логика простая: упало — класс, покупаем, потому что через 10–15 лет мы с вами будем получать 50–60% дивидендов на вложенный капитал. Это и есть настоящая инвестиционная философия. Девиз — вложил и забыл.

Пятое. По инфляции и исследованию Schroders в прошлом ролике у некоторых зрителей возникли претензии — мол, мы ошиблись в расчётах, завысили величины инфляции, занизили доходность ОФЗ и так далее. Один из наших постоянных зрителей даже сделал отдельный пост у себя в Telegram, где разобрал инфляционный сценарий. Давайте ещё раз — чётко и по цифрам. По данным инфляционного калькулятора, рубль девальвировался на 180% за 15 лет. Это означает, что его покупательная способность снизилась почти в три раза за этот период. Инфляционная ли это экономика? Конечно, всё познаётся в сравнении, но когда валюта теряет почти 200% стоимости за 15 лет — это однозначно инфляционная среда, особенно если сравнивать с развитыми экономиками. И вот конкретный пример: в прошлом ролике мы рассматривали теорию по исследованию Schroders, а сегодня — практика. И она подтверждает каждую строчку из теории. Всё бьётся, всё сходится.

Взяли золотодобытчика, спокойно посчитали — и получили понятный, математически обоснованный результат. Исследование Schroders, о котором мы говорили, работает даже применительно к Российской Федерации несмотря на то, что в оригинале оно заточено под американскую экономику и анализирует преимущественно активы США. Остальные бумаги — ФосАгро, Газпром нефть и так далее — можете посчитать сами, кому интересно. Там плюс-минус та же картина: уверенное обгоняющее инфляцию накопление капитала с понятной дивидендной политикой.

По фондам недвижимости — мы всё подробно разбирали в ролике про Мовчана. Там доходность формируется за счёт переоценки объектов и роста арендных платежей, которые, как правило, опережают инфляцию. Долгосрочная картина и по ним — абсолютно аналогичная: всё растёт, и капитал защищён. Мы приводили соответствующую таблицу с расчётами — посмотрите ещё раз, если не видели. Всё, что мы говорим — подтверждено цифрами. Всё, что они говорят — подтверждено только Excel-таблицей, которую можно переписать хоть завтра.

Шестое — и, возможно, самое важное. На примере вот этого яркого персонажа — Наводчика, который нес чушь про “бутылки в жопе”, рассказывал, что долгосрочные инвестиции — “для лохов”, а “выходить нужно вовремя” — мы сегодня его просто уничтожили. Его сложение процентов, его махинации в Excel, его заявления — всё это рассыпается при малейшем соприкосновении с фактами. Смотрите, инфоцыгане не заинтересованы в том, чтобы вас чему-то учить. Их цель — стричь с вас бабло, причём как можно дольше, годами.

Пока вы покупаете их “сигналы”, они путешествуют, усредняются, сливают сделки в минус и кладут деньги на депозит — на ваши деньги. Это бизнес-модель паразита. А в этом ролике мы показали: если правильно выбрать активы, то на долгосроке можно в разы обогнать банковский вклад. Но вы это никогда не услышите от инфоцыган, потому что им это невыгодно. За ваш счёт они будут оставаться на плаву. У нас такой роскоши нет. У нас идут копейки с рекламы, которые идут на поддержание канала. Мы не можем торговать в убыток, потому что у нас нет платных подписок. Мы не можем усредняться на ваши деньги, потому что канал бесплатный, а ресурсы ограничены. Но именно поэтому мы не рисуем, а работаем по фактам. И вы это видите.

И седьмое. Наводчик сегодня продемонстрировал просто вопиющий уровень финансовой безграмотности. В его Excel-таблице капитал “растёт” за счёт сложения процентов и подгонки цифр, а в это время у его платных подписчиков — депозиты падают, потому что в реальных терминалах всё красное. Наводчик — это не трейдер и не профессионал, это финансовый стендапер, который ещё и берёт деньги за своё убыточное шоу. Убыточное — для вас. Потому что пока вы теряете, он весело развлекается и относит собранные с вас 6000 рублей на свой банковский вклад под 18% годовых. Инфоцыгане, и сегодня мы это вновь доказали, не заинтересованы в вашем образовании. Им выгодно, чтобы вы были глупыми и зависимыми. Потому что глупый человек верит сигналам, а умный — перестаёт платить. Мы здесь, на этом канале, делаем людей умными. Причём абсолютно бесплатно.

Этот ролик получился одним из самых топовых — по фактам, по эмоциям и по глубине анализа. Мы верим в вашу поддержку. Подписывайтесь на наш Telegram-канал, именно там публикуется вся настоящая аналитика, которую инфоцыгане вам никогда не покажут. Почему? Потому что они всей гурьбой заходят в ВТБ, а мы сегодня с вами доказали, что на долгосрочном горизонте ВТБ — это провал. Эта “инвестиция” в десятки раз хуже, чем обычный банковский вклад. И мы даже не сравниваем с Полюсом, Газпром нефтью или ФосАгро — это вообще другой уровень. Никогда не вкладывайте деньги в ВТБ. Не слушайте инфоцыган, которые складывают проценты и пишут сигналы в Excelе. Если у вас стоит выбор — положить деньги в ВТБ или на вклад — положите в банк. Это будет в разы надёжнее, чем следовать за очередным платным сигналом от “гуру”, чья доходность хуже инфляции.

Всё как и обычно: наш канал — единственный в русскоязычном сегменте, который ведёт священную и бескомпромиссную борьбу с инфоцыганами. И при этом — абсолютно бесплатно. У нас — мозги, но ресурсы ограничены. У инфоцыган — ресурсов вагон, но с мозгами, как вы уже поняли, очень большая проблема. Мы же убеждены: в итоге победят не деньги, а здравый смысл и интеллект. Ваши лайки, подписки и комментарии — это и есть ваша поддержка нашей святой миссии. Если вы хотите поддержать нас ещё и финансово — в нашем Telegram-канале в закреплённом сообщении есть кнопка “поддержать нас”. Мы это очень ценим.

И, пожалуйста, поделитесь этим видео в своих социальных сетях — информация, которую вы сегодня услышали, действительно важна. Особенно на фоне грядущих событий. Напоминаем: заседание ЦБ РФ состоится уже через неделю. Всё, что будет происходить, мы будем подробно освещать в нашем Telegram канале, и вы точно не пропустите ничего важного. Мы с вами уже обсуждали, чего ждём, и будем держать вас в курсе. На этом всё. Всем спасибо и до встречи ровно через неделю.

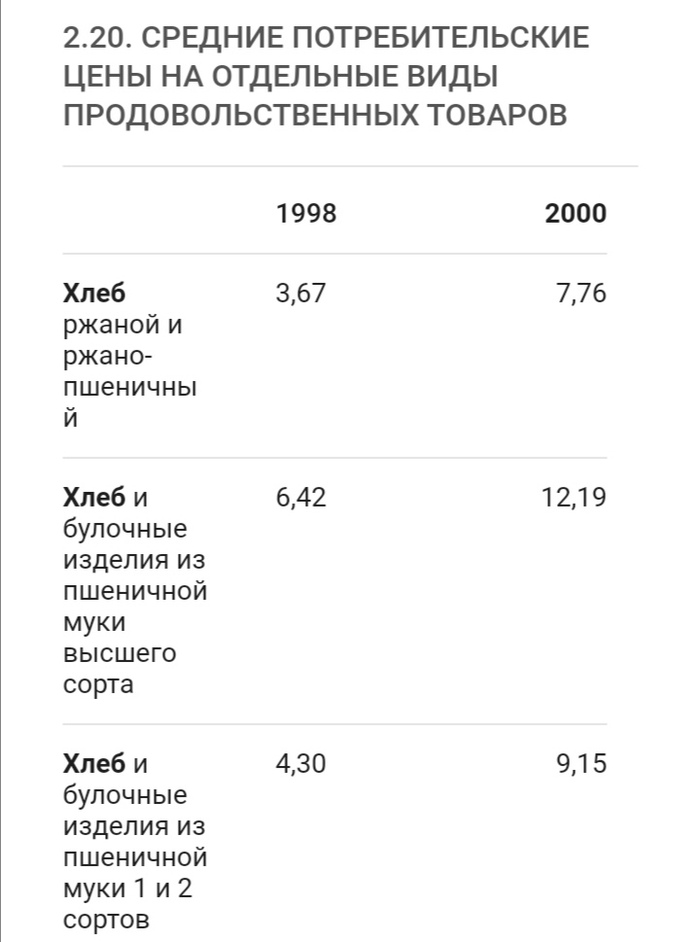

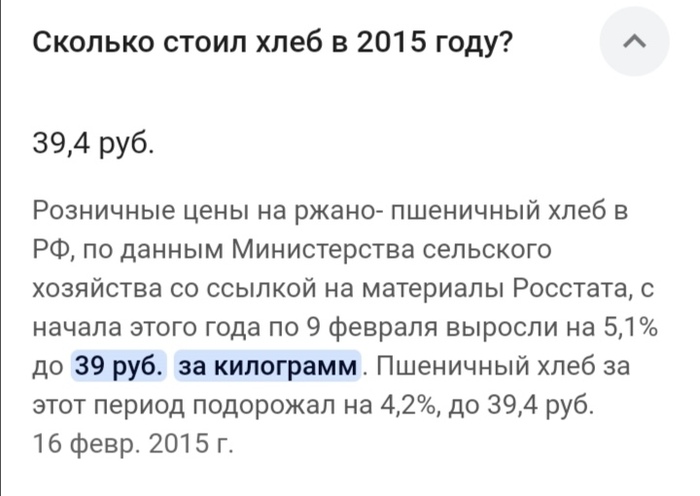

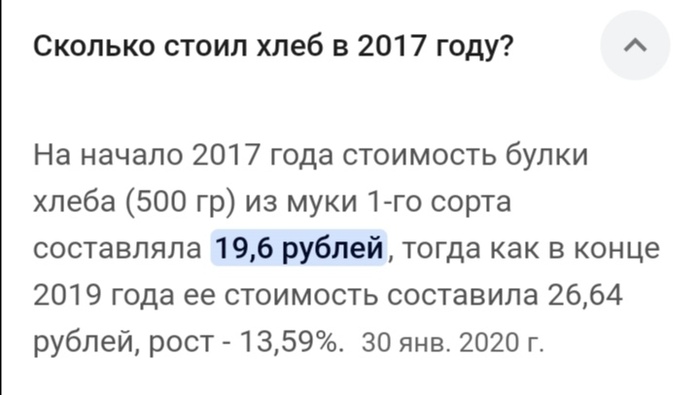

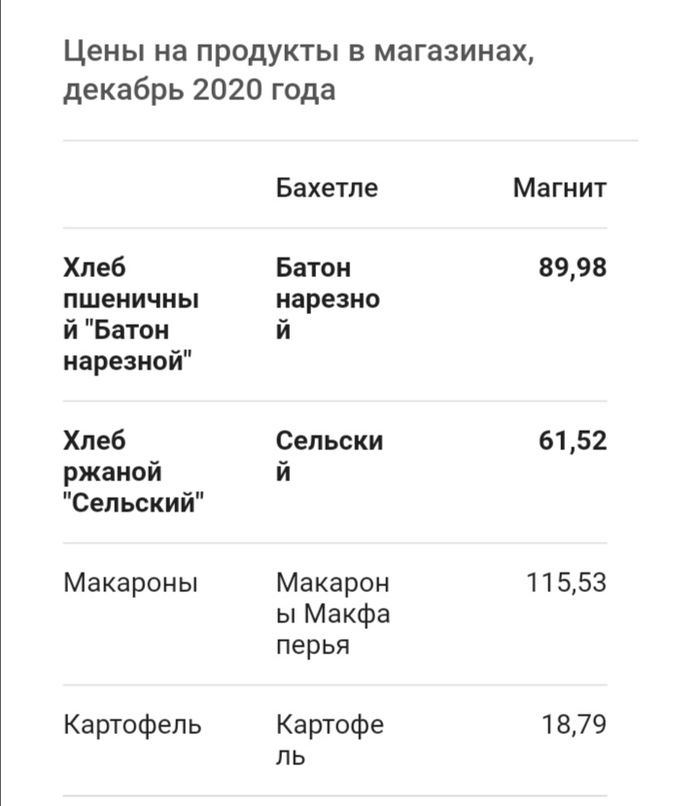

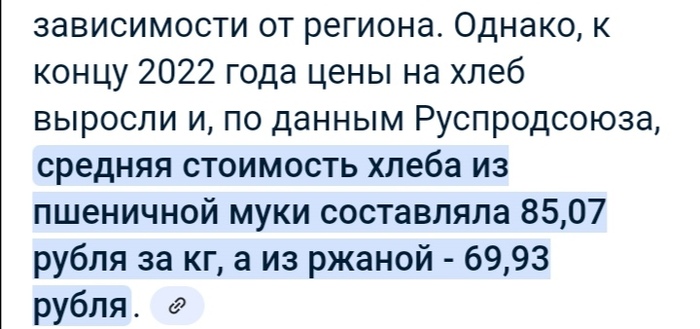

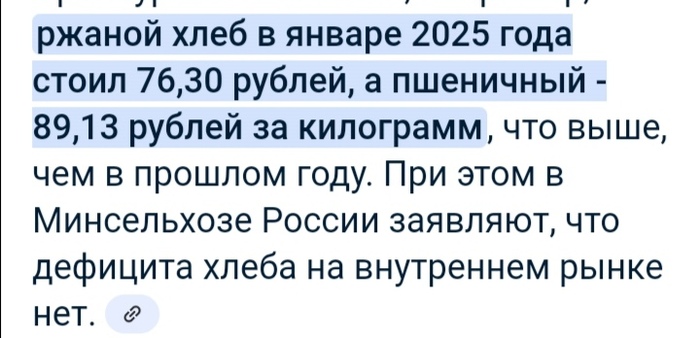

Как росла цена на хлеб

Вот мне стало интересно. Всем очевидно что все в России становится дороже, но на сколько дороже. Сейчас я покажу как эволюционировала цена на хлеб с 1998 года до сегодняшнего дня (затрагиваем не прямо каждый год)

Таким образом хлеб из одной монетки долетел за четверть века почти до 100 рублей (76-89 руб). Я повторюсь что до 1998 цены были бешеные и поэтому они не попали в пост.

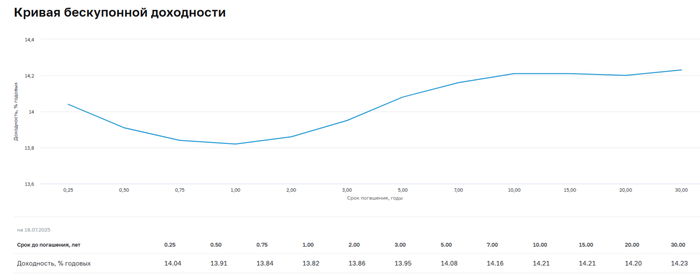

Аукционы Минфина — повышенный спрос, рынок закладывает снижение ставки в июле на 2-3%. Индекс RGBI ставит рекорды этого года

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 117 пунктов, с учётом инфляционных данных и ожидания рынка по снижению ставки индекс взлетел до 117,92 пунктов (max уровни этого года):

🔔 По данным Росстата, за период с 8 по 14 июля ИПЦ вырос на 0,02% (прошлые недели — 0,079%, 0,07%), с начала месяца 0,81%, с начала года — 4,60% (годовая — 9,34%). В июле 2024 г. инфляция составила 1,14%, при сегодняшней динамике мы навряд ли повторим данные цифры, а это большой позитив для ЦБ. Также опрос инФОМ в июле показал, что ожидаемая инфляция осталась без изменений 13% (повлияли тарифы), а наблюдаемая снизилась с 15,7% до 15% (самое низкое значение начиная с сентября 2024 г.). Глава ЦБ отметила, что замедление инфляции в России проходит быстрее, чем ожидал ЦБ, но текущий уровень инфляции остаётся выше цели.

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 6 месяцев составил 3,694₽ трлн или 1,7% ВВП, даже при новых правках бюджета в запасе всего 98₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 16 июля потрачено 2,1₽ трлн, при доходах в 500₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в июне основными покупателями ОФЗ на вторичном рынке стали НФО — 91,9 млрд (май — 48,6₽ млрд), физические лица нарастили свои покупки — 35,4₽ млрд (май — 21,5₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 175,2₽ млрд (хорошая фиксация прибыли на ожидании снижения ставки, в мае — 126,7₽ млрд). На первичном рынке крупнейшими покупателями стали так же СЗКО выкупив 67,2% от выпусков. В июне участники повысили активность на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ вырос по сравнению с маем с 27,91₽ млрд до 48,32₽ млрд.

✔️ Доходность большинства выпусков опустилась к 14% (ОФЗ 26238 торгуется по 58,79% от номинала с доходностью 13,9%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде июля она составила 17,913% снизившись (всего за 7 месяцев доходность на вкладах снизилась на ~4,5%, годичные ОФЗ дают доходность выше 14,2%). То есть, рынок ОФЗ и банки продолжают закладывать, что снижение КС будет и в июле, но уже на 2-3%.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26245 (погашение в 2035 г.)

▪️ Классика ОФЗ — 26238 (погашение в 2041 г.)

Спрос в 26245 составил 209,7₽ млрд, выручка — 170,3₽ млрд (средневзвешенная цена — 88,57%, доходность — 14,64%). Спрос в 26238 составил 29,5₽ млрд, выручка — 8,6₽ млрд (средневзвешенная цена — 57,96%, доходность — 14,10%). Минфин заработал за этот аукцион 178,9₽ млрд (в прошлый — 83,6₽ млрд). Согласно плану Минфина на III кв. 2025 г. необходимо разместить 1,5₽ трлн, с учётом снижения ключевой ставки и смягчения ДКП в будущем, увеличение займа по сравнению с прошлым кварталом понятно (1,3₽ трлн), пока есть спрос необходимо занимать больше (разместили 396,6₽ млрд, осталось 10 недель).

📌 Проблема состоит в том, что при таких тратах бюджета занимать в ОФЗ необходимо больше (III кв. это доказывает), ибо курс ₽ крепок, а скачок нефти из-за конфликта Ирана и Израиля иссяк (займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). Опять же ликвидности банкам не хватает, очередной недельный аукцион РЕПО это показал (в июне банки привлекли 2,7₽ трлн, отдали 2₽ трлн, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Защищает ли доллар от инфляции?

Если мы храним свои сбережения в рублях под подушкой, то их съедает инфляция. Копить в деньгах вдолгую – невыгодно. Впрочем, есть мнение, что рубли – это не деньги, а вот доллары – совсем другое дело. Долларовая заначка защитит ваши накопления от инфляции. Просто вспомните 2023 год, а также 2020, 2014 или 2008…

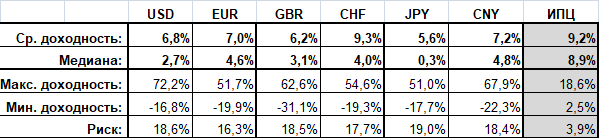

Попробуем разобраться, можно ли защититься от инфляции, используя иностранную валюту. Не будем ограничиваться долларом, а рассмотрим 6 популярных валют: доллар США (USD), евро (EUR), британский фунт стерлингов (GBR), швейцарский франк (CHF), японская йена (JPY) и китайский юань (CNY).

В качестве исходных данных по валютам возьмем официальные валютные курсы ЦБ на 1 января каждого года, начиная с 2001. В качестве инфляции используем ИПЦ от Росстата на 1 января каждого года.

Можно взять пару виртуальных портфелей: первый портфель состоит на 100% из выбранной валюты, второй портфель состоит на 100% из неизвестного нам инструмента с доходностью, равной официальной инфляции. Эти два портфеля мы можем сравнить между собой, используя метод интервальной оценки.

Метод интервальной оценки – расчет статистических показателей инструментов или портфелей на равных интервалах с разными точками входа. Подробнее...

Годовые инвестиции

Только швейцарский франк показал среднюю доходность выше средней инфляции. Все остальные валюты отстали. Медиана же у всех валют ниже инфляции как минимум в два раза.

Обращаю внимание на соотношение средней и медианной доходностей у каждой валюты. Такой разброс означает одно: существуют редкие аномальные всплески годовой доходности. Те самые девальвации, которые я упомянул во вступлении.

Если инвестор держит валюту в год девальвации, он, безусловно, выигрывает у инфляции, и очень сильно. Сравните показатели в строке «максимальная доходность». С другой стороны, мы прекрасно знаем годы, когда доллар и другие валюты падали по отношению к рублю, а вот периодов отрицательной инфляции что-то не вспоминается.

Держать валюты сроком на год похоже на рулетку. Есть шанс крупно выиграть у инфляции (см. строку «Максимальная доходность»), но больше, чем в половине случаев валюта от инфляции не спасет (медиана инфляции гораздо выше валютных медиан).

Меняется ли картина, если держать сбережения в валюте более долгий срок? Рассмотрим поведение каждой валюты на разных сроках инвестирования.

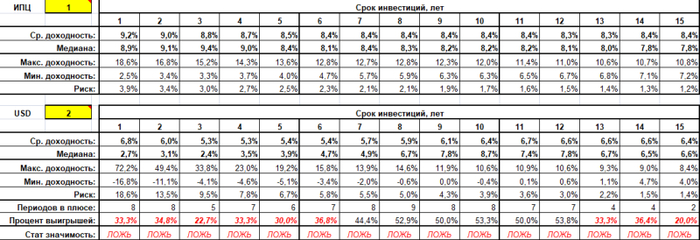

Доллар США

По средней доходности и медиане доллар уступает инфляции на любом инвестиционном горизонте, кроме 10 летнего. Максимальные результаты можно получить, вкладываясь в доллар на срок 9-12 лет. Медиана больше 7% годовых, до инфляции все равно не дотягивает, но сильно приближается. Очевидно, что срок 9-12 лет захватывает, как минимум одну девальвацию.

Максимальные доходности доллара уступают инфляции, начиная со срока 9 лет, но эти показатели напрямую сравнивать нельзя, т.к. максимальная 10-летняя доходность доллара (10,6% годовых) и максимальная 10-летняя инфляция (12% годовых) могут приходиться на разные десятилетия.

Интересны две последние строки таблицы. В предыдущем разделе я упомянул, что вероятность обогнать инфляцию, вкладываясь в доллар на год, меньше 50%. В расширенной таблице видно, что эта вероятность составляет на большинстве интервалов около 30%. Только в трети случаев инвестор защищает свои долларовые сбережения от обесценивания.

Максимальная вероятность защиты от инфляции достигается на периодах 8-12 лет, и, увы, она соответствует броску монетки. В лучшем случае у долларового инвестора шанс обогнать инфляцию – 50 на 50.

Последняя строка представляет собой статистическую проверку гипотезы «доллар обгоняет инфляцию». Эту проверку доллар не проходит ни на одном периоде. С точки зрения статистики периоды, когда доллар обгоняет инфляцию, – случайны.

Для справки:

Выборки маленькие, поэтому традиционная t-статистика работать на этих данных не будет. Для оценки статистической значимости использовался тест Уилкоксона с уровнем значимости 95%.

Тест – двухступенчатый. Сначала двусторонним тестом проверяется наличие разницы между двумя инструментами, затем, если двусторонний тест – положительный, односторонним тестом проверяется гипотеза, что инструмент 2 лучше инструмента 1 (учитывается уже направление разницы).

Двухступенчатый тест нужен для того, чтобы можно было поменять инструменты местами, и проверить обратную гипотезу – «инфляция статистически обгоняет доллар».

Таблица показывает, что гипотеза «доллар постоянно проигрывает инфляции» тоже не верна.

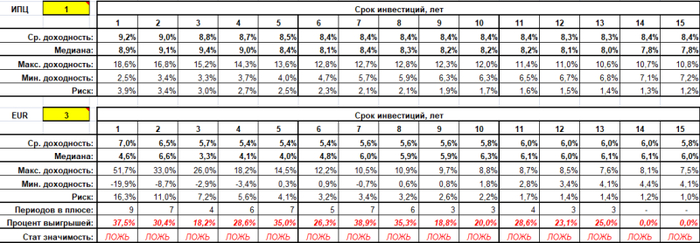

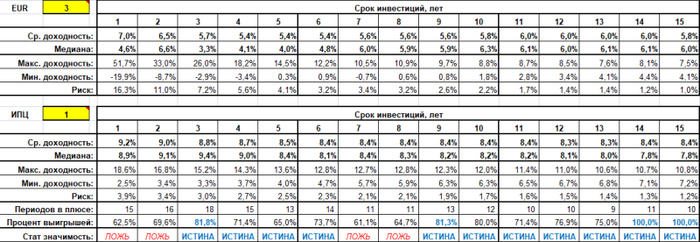

Евро

С евро ситуация намного хуже, чем с долларом. Даже девальвации не спасают эту валюту. На долгих сроках максимальная доходность евро не дотягивает даже до средней инфляции. И вероятность обогнать инфляцию падает, вплоть до нуля. Одним из лучших вариантов оказываются как раз краткосрочные годовые инвестиции.

Поскольку вероятность выигрыша у инфляции колеблется между 20% и 35%, то верным является утверждение: евро постоянно проигрывает инфляции. Статистический тест это подтверждает, рулетка с евро – только на коротких сроках. На длинных периодах сбережения в евро статистически убыточны.

Забегая вперед: ни одна валюта не прошла статистический тест на обгон инфляции, поэтому, чтобы не постить по две почти одинаковые таблицы на каждую валюту, в дальнейшем будет использоваться только одна, с проверкой гипотезы «инфляция обгоняет конкретную валюту». В этом случае "процент выигрышей" означает вероятность выбранной валюты проиграть инфляции на заданном периоде.

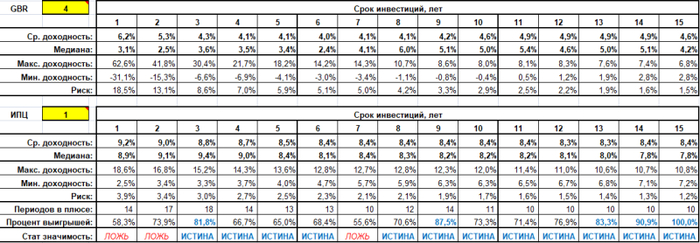

Фунт стерлингов

Золотые годы британского фунта стерлингов давно позади. В 21-м веке эта валюта показывает себя еще хуже евро, уступая по всем показателям. Лучшим вариантом использования фунта являются сбережения на короткий срок - до 1 года, на долгосроке – это практически гарантированный провал.

Евро или доллар на сроках выше 5 лет являются, безусловно, лучшим вложением, чем фунт. Прикладывать таблицы сравнения не буду, поверьте на слово.

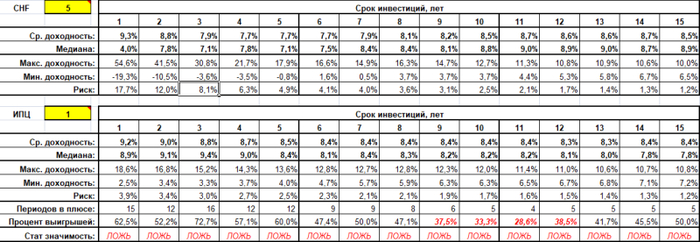

Швейцарский франк

Одна из трех валют, для которых нельзя утверждать, что они проигрывают инфляции.

На сроках 9-12 лет (мы уже выяснили, что этот срок обязательно захватывает хотя бы одну девальвацию рубля) вероятность защититься от инфляции достигает 60%. Но статистика неумолима – преимущества у франка перед инфляцией все равно нет, только случайные флуктуации.

В отличие от предыдущих рассмотренных валют, швейцарский франк имеет одну особенность – на коротких сроках вероятность обыграть инфляцию ниже, чем на средних сроках.

На сроках от трех лет швейцарский франк показывает себя лучше, чем остальные валюты. А на сроках от 10 лет, является безусловно лучшей валютой среди рассмотренных.

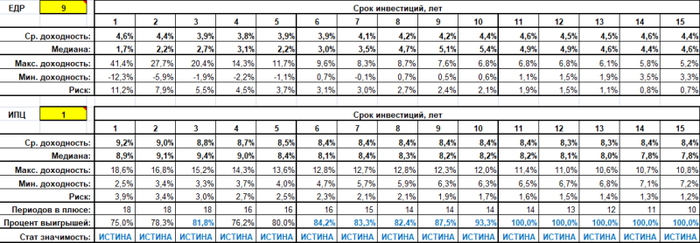

Японская йена

Все, что говорилось о фунте стерлингов, применимо и к йене. На долгих сроках гарантированно проигрывает инфляции. У йены даже нет серьезного роста показателей на периодах 9-12 лет.

Девальвируется йена, правда, сильнее фунта и евро – максимальная доходность йены не уступает средней инфляции. Так что шанс обогнать инфляцию все же остается, но он составляет 10-20%.

Китайский юань

Наряду с долларом и швейцарским франком не проигрывает инфляции на постоянной основе в 21-м веке.

Единственная валюта, у которой долгосрочная (срок больше 10 лет) средняя доходность выше средней годовой доходности. Но по самому уровню доходности юань все же уступает швейцарскому франку.

Если сравнить валюты попарно, то юань окажется посередине между долларом и франком.

Валютные портфели

Любые выводы, сделанные для отдельных инструментов, нельзя распространять на портфели, составленные из этих инструментов. Финансовые активы взаимосвязаны, и эти связи могут давать непредсказуемые последствия при совместном использовании этих активов. Портфели из инструментов нужно анализировать отдельно.

Помните, до 2022 года была популярна мантра валютной диверсификации? Дескать, разложите сбережения по трем валютам в равной пропорции: рубли, доллары и евро. Этот совет гарантированно обесценит ваш капитал, какой бы срок ни был.

Мы выяснили, что швейцарский франк, доллар США и юань, по крайней мере, не проигрывают инфляции с гарантией. Что если взять портфель из этих трех валют? Может, хоть такой вариант сможет уберечь от обесценивания. Увы, нет. Имеем все ту же рулетку со случайным шансом 30-50% обогнать инфляцию.

Вывод

Ни одна из валют не дает защиту от инфляции. Даже составление мультивалютного портфеля не помогает. Если вы, конечно, выбираете между хранением наличных рублей и наличной иностранной валюты, выбор очевиден – валюта. Но если вы хотите, чтобы реальная стоимость вашего капитала сохранялась, нужно использовать другие активы.

Иностранная валюта нужна не для инвестиций, а для транзакций. Если вы планируете какой-то платеж в течение ближайших лет в йенах, то лучше иметь необходимую сумму в йенах, чтобы защититься от риска девальвации. Но держать годами наличные доллары, евро или франки в надежде, что рост их курса компенсирует инфляцию – не самая удачная идея.

На конкретный период, конечно, можно подобрать валюту или портфель, который обгонит инфляцию. Интервальный метод как раз и позволяет избежать ошибки подгона данных задним числом и показывает более адекватную картину ожидаемых результатов.

Минутка просвещения

Точнее, час

Интересный подкаст для тех, кто хотел бы разобраться в работе ЦБ РФ, как устроена денежная политика РФ, почему не печатают деньги, когда они так нужны, почему не опускают ставки и не делают кредиты доступными. Как вышло так, что МВФ нам больше не указ и по какой причине мы больше не берем у них деньги. На вопросы Антонова (блохер) и Юхтенко (журналист) отвечает зампред ЦБ Владимир Чистюхин.

01:22 Чем занимается ЦБ

07:30 Просто напечатать денег

08:22 Другие органы власти

11:24 Независимость Банка России

15:29 ЦБ в других странах

17:00 ЦБ подчиняется МВФ?

22:11 Чем занимается МВФ

23:10 МВФ и резервы

27:09 Последствия санкций

30:08 Суперадаптивность бизнеса

32:23 Currency board

34:26 Не многовато ли функций?

42:01 Изменение законов

43:05 ЦБ зарабатывает деньги?

43:50 «Надо вас национализировать»

46:19 «Понизьте ставку наконец»

46:52 Warhammer 40,000

Либерастне тоже не мешало бы посмотреть, но делать они этого, конечно же не будут, ибо инфа там не пережеванная кураторами, а академическая. Оне такое не хавают.