🔩 Северсталь представила нам операционные и финансовые результаты за II квартал 2025 года. В разборке за I кв. 2025 г. я предупреждал, что дела у самого рентабельного металлурга продолжат ухудшаться по отношению к прошлому году (цена на сталь находится на низких уровнях, высокая ключевая ставка снижает спрос на продукцию, укрепившийся ₽ делает экспорт продукции нерентабельным и увесистые инвестиции лишают дивидендов инвесторов), всё так и произошло:

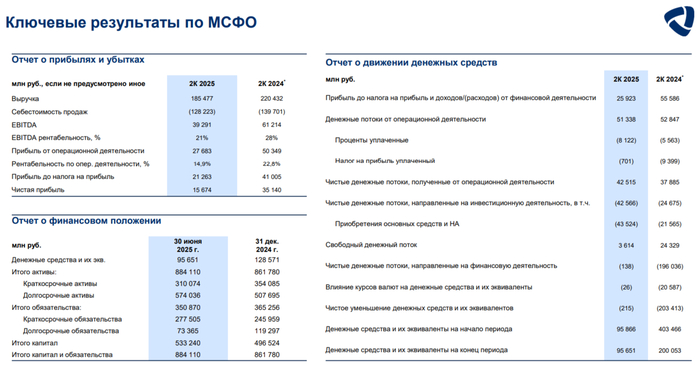

▪️ Выручка: II кв. 185,5₽ млрд (-15,9% г/г), I полугодие 364,2₽ млрд (-11% г/г)

▪️ EBITDA: II кв. 39,3₽ млрд (-35,8% г/г), I полугодие 78,6₽ млрд (-37,9% г/г)

▪️ Чистая прибыль: II кв.15,7₽ млрд (-55,4% г/г), I полугодие 36,8₽ млрд (-55,1% г/г)

💬 Во II кв. производство чугуна нарастили до 2,7 млн тонн (+35% г/г), стали до 2,5 млн тонн (+8% г/г), это произошло на фоне ремонта доменной печи №5 в прошлом году. Продажи металлопродукции увеличились до 2,79 млн тонн (+4% г/г) за счёт увеличения продаж чугуна и слябов до 0,24 млн тонн, как вы можете заметить продажи выше, чем производство, а значит компания распродала запасы. Эффекта от приобретения металлотрейдера А-Групп уже нет (сделка состоялась в апреле 2024 г.), продажи продукции ВДС (высокая добавленная стоимость) снизились до 1,41 млн тонн (-3% г/г).

💬 Значимое падение в выручке связано с низкими ценами на сталь и увеличением доли полуфабрикатов в портфеле продаж (ВДС снизили, а цена разная). Себестоимость продаж снизилась всего до 128,2 ₽ млрд (-8,2% г/г) — логистика, скидки и инфляция. Как итог операционная прибыль просела до 27,7 ₽ млрд (-45% г/г).

💬 Дальнейшие сокращение чистой прибыли связано с курсовыми разницами, которые принесли убыток в 4,2₽ млрд (валютный кэш сыграл плохую роль из-за укрепления ₽, год назад убыток в 15₽ млрд) и разницы финансовых доходов/расходов, они отрицательные -494₽ млн (сказалось сокращение денежной позиции, год назад прибыль в 409₽ млн).

💬 Кэш на счетах за I полугодие снизился до 95,7₽ млрд (на конец 2024 г. — 128,6₽ млрд) из-за увесистых инвестиций. Долг сократился до 97,1₽ млрд (на конец 2024 г. — 108,5₽ млрд) благодаря укреплению ₽, как вы понимаете чистый долг уже положительный, а показатель чистый долг/EBITDA составил 0,01x.

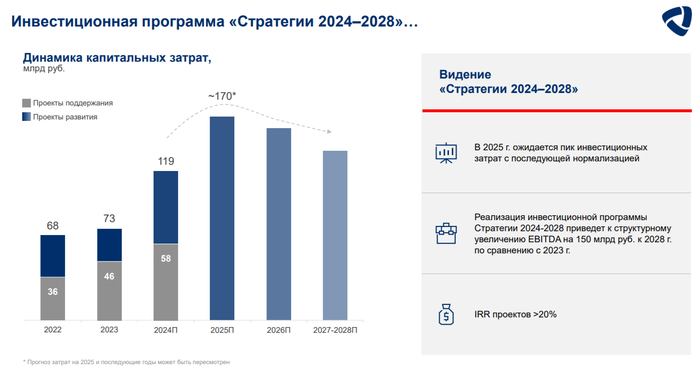

💬 OCF во II кв. увеличился до 42,5₽ млрд (+12,1% г/г), по сравнению с I кв. 2025 г. (5₽ млрд) знатно увеличился из-за притока в оборотном капитале +14,3₽ млрд (распродажа запасов и расчёт по дебиторке). CAPEX составил колоссальные 43,5₽ млрд (+101,4% г/г), как итог, FCF составил 3,6₽ млрд (-85,2% г/г, до этого 2 квартала подряд был отрицательным). СД Северстали рекомендовал не выплачивать дивиденды за I полугодие 2025 г., что вполне логично из-за отрицательного FCF (-29,1₽ млрд).

📌 Известно, что инвестиции компании в 2025 г. составят 169₽ млрд (главный актив — ЧМК), это больше чем в 2024 г., большой вопрос будет ли положительным FCF вообще в этом году и даже если будет, то инвестиции требуют средств. Глава Северстали рассказал, что прогнозирует снижение внутреннего спроса на продукцию в районе 10%, а экспортировать продукцию в больших объёмах стало экономически невыгодно из-за санкций, крепкого ₽, дальних логистических маршрутах и повышенных тарифов РЖД (маржинальность таких продаж около 0). По данным WSA выплавка стали в РФ падает уже 14 месяцев подряд, а перевозки по РЖД только это подтверждают. Ставку начали снижать, но она всё равно двузначная, при этом застройщики не намерены повышать предложения недвижимости, цена на сталь во II кв. была выше, чем в I кв., но она ниже, чем в 2024 г. (в июле — 68,7₽ тыс. за тонну). Металлурги понимая плачевность ситуации попросили повысить цену отсечения при взимании акциза на жидкую сталь до 54000₽ за тонну (сейчас 30000₽), но в 2025 г. мало перспектив для металлургической отрасли.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor