Санкции, которые легко принять, но которые трудно отслеживать

✔️ Меры, которые легко принять, но которые сложно отслеживать – к такой формуле можно свести часть ограничений в отношении российской нефтяной отрасли, которые вошли в 18-й пакет санкций ЕС.

▪️ Речь идет о снижении ценового потолка c $60 до $47,6 за баррель, а также запрете на импорт нефтепродуктов, которые были получены из российского сырья.

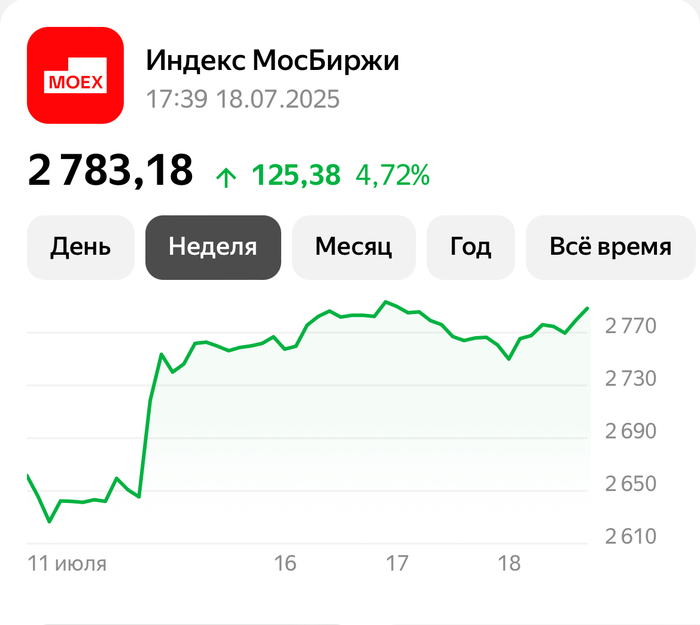

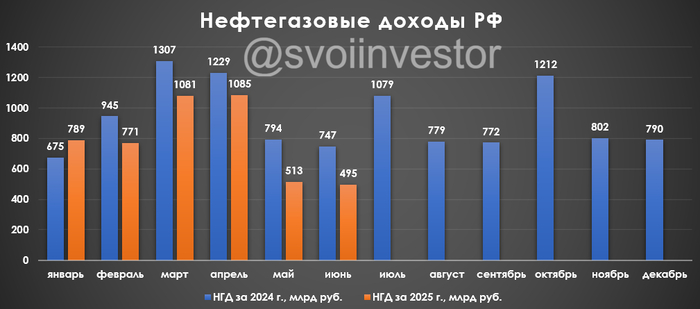

✔️ Опыт последних лет наглядно продемонстрировал, что ценовой потолок соблюдается только в тех случаях, когда на рынке складываются условия для снижения цен Brent. Так было в марте-июне 2025 г., когда из-за торможения спроса на нефть, торговых войн и смягчения условий сделки ОПЕК+ цена Brent опустилась ниже $75 за баррель, а цена Urals – ниже $60.

▪️ Дисконт Urals к Brent в последние месяцы балансировал в районе $12-14 за баррель. Поэтому фактическая цена нефти Urals опустится до $47,6 за баррель только в том случае, если цена Brent будет составлять около $60 за баррель. Однако в нынешнем году для этого еще не вызрели фундаментальные предпосылки – по крайней мере, если говорить не о ценах на протяжении одного-двух торговых дней, а о среднемесячных ценах во второй половине 2025 г.

▪️ Поэтому новый ценовой потолок в ближайшие месяцы, скорее всего, соблюдаться не будет.

✔️ Однако еще более сложным будет соблюдение запрета на импорт нефтепродуктов, которые были получены путем переработки российской нефти: пожалуй, это столь же невыполнимая задача, как и мониторинг сотен и тысяч сделок по импорту сырья из РФ.

▪️ В этом отношении показателен пример Турции – страны, не только импортирующей российскую нефть, но и реэкспортирующей российские нефтепродукты.

▪️ По данным таможенной статистики, импорт нефтепродуктов из России в Турцию в период с 2021 по 2024 гг. увеличился на 9,5 млн тонн в год (до 16,1 млн тонн в 2024 г.), а общий экспорт нефтепродуктов из Турции – на 11,2 млн тонн в год (до 22,2 млн тонн в 2024 г.), при том что загрузка турецких НПЗ за тот же период выросла с 84% до 85%.

▪️ Половина турецкого экспорта нефтепродуктов приходится на страны ЕС, при этом объем поставок вырос с 5,2 млн тонн в 2021 г. до 11,4 млн тонн в 2024 г. Это яркий пример того, как рынок обходит санкции.

✔️ К другим мерам относятся новые санкции в отношении «теневого» флота, а также фактический запрет на поставку нефти в Чехию по трубопроводу «Дружба».

▪️ Количество танкеров, попавших под европейские санкции, возросло с 339 до 444 единиц. Эффект предыдущего пакета санкций, введенного в мае 2025 г., сводился к временному снижению перевозок российской нефти танкерами, находящихся в греческой юрисдикции.

▪️ Однако рынок быстро «отыграл» майские запреты: по данным S&P Global Platts, объем перевозок российской нефти зарегистрированными в Греции танкерами увеличился с 11 млн баррелей в мае 2025 г. до 24 млн баррелей в июне 2025 г., а их доля в общем тоннаже перевозок нефти из РФ – с 10% до 26% соответственно.

▪️ Что касается отмены выданного Чехии разрешения на импорт российской нефти, то это решение лишь приводит юридическую норму в соответствие с реальностью: Чехия получает нефть по Трансальпийскому трубопроводу (TAL) и его ответвлению IKL, которые заполняются сырьем из прикаспийских стран, Северной Африки и Ближнего Востока.

✔️ В целом, новый пакет санкций мало что меняет для российской нефтяной отрасли: цена Urals по-прежнему будет зависеть от цен Brent и общей ситуации на рынке нефти, тогда как ограничения в отношении третьих стран и «теневого» флота не смогут всерьез повлиять на объем экспорта нефти и нефтепродуктов из РФ.

▪️ Более серьезным является полный запрет на транзакции в отношении «Северного потока-1» и «Северного потока-2», включая предоставление любых услуг для уже простаивающих ниток газопроводов. Эта мера затруднит восстановление Nord Stream 1 и Nord Stream 2 после завершения крупнейшего за 80 лет конфликта в Европе.

▪️ Как итог, масштабные инвестиции в строительство подводящей инфраструктуры, обошедшейся дороже строительства «Силы Сибири-1», могут превратиться в омертвленный капитал.

@KirillRodionov,