Сделал фотку как во «Всех тяжких». Пока все инвестировали в фантики на Мосбирже, покупал 10 лет только доллары — что из этого вышло?

Очень часто можно встретить мнение о том, что лучше покупать доллары, чем российские акции. Эта история о том, как инвестировать в грязные зелёные бумажки и смеяться над акционерами. Бакс Гринёв 10 лет покупал только доллары, считая, что в фантики на Мосбирже инвестируют только отморозки. Получилось ли у него обогнать рынок?

Это вымышленная история на основе бэктеста. Все совпадения случайны, а пополнения портфеля вымышлены. Доллары настоящие, курс биржевой, в обменниках дороже.

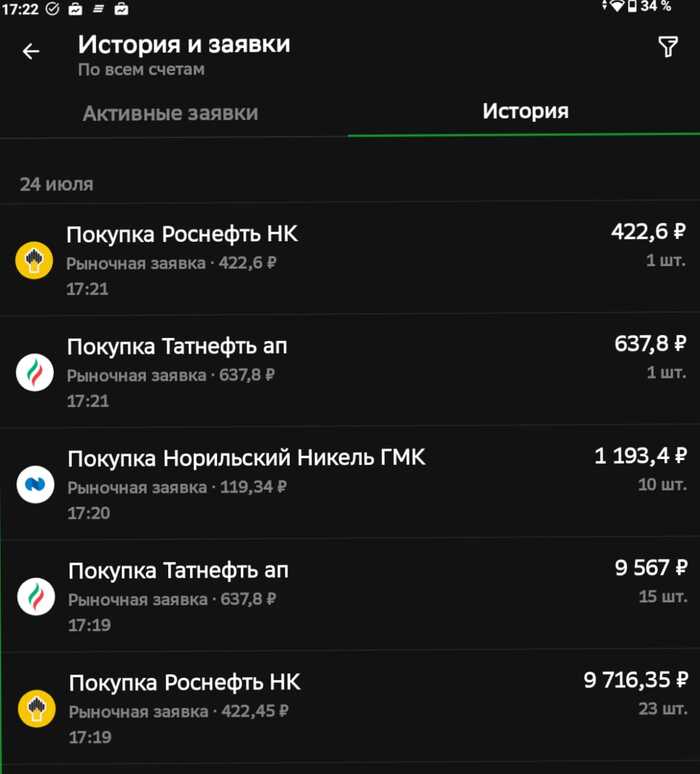

Я активно инвестирую в облигации, дивидендные акции депозиты и фонды недвижимости, тем самым увеличивая свой пассивный доход. Мой портфель более 7,4 млн рублей.

🔥 Чтобы не пропустить новые классные посты про инвестиции и пассивный доход, обзоры свежих дивидендных акций и облигаций, скорее подписывайтесь на телеграм-канал. Только крутой авторский контент.

Предыдущие персонажи:

10 лет назад Бакс Гринёв в очередной раз осознал, что инфляция и девальвация убивают его накопления, и стал покупать доллары. Каждый месяц, методично и без пропусков он менял 100 000 рублей на американскую валюту. Каждый раз, встречая своих знакомых Сберослава Лукошкина и Металлорда Длиннохаерова, он отпускал шуточки по поводу фантиков на Мосбирже, а дома спал в обнимку с сейфом, в котором лежали баксы.

Бэктест на Snowball income позволил воссоздать его путь, и теперь мы с вами можем оценить результаты.

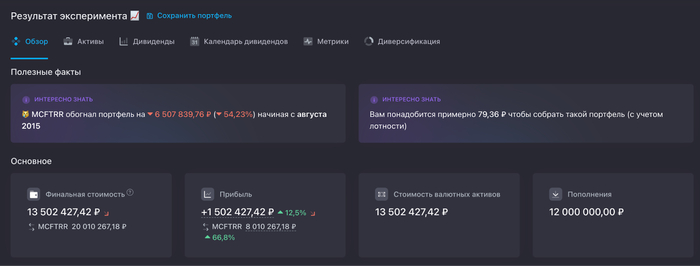

Пополнения составили фантастические 12 млн рублей — именно столько и получится у каждого, кто 10 лет подряд будет пополнять портфель на 100 000 в месяц.

🚀 На 54% отстал от рынка

Индекс MCFTRR (это как IMOEX, но учитывающий реинвестирование всех полученных дивидендов) обогнал валютного героя на 54,23%.

Большую часть времени валютный портфель отставал от индекса MCFTRR. Сначала это было не так сильно заметно, но на длинной дистанции отставание становилось колоссальным. Лишь в чёрные экономические времена, когда рубль резко девальвировался, а рынок рушился, долларовая кубышка его догоняла, например, в марте 2020 года или в декабре 2024. А в марте 2022 года доллар временно обгонял индекс на 60% (16 млн против 10 млн), но потом всё быстро вернулось на круги своя.

Звёздный час долларового портфеля был за десятилетие три раза, но каждый раз довольно краткосрочно.

В итоге баксовая кубышка через 10 лет доросла до 13,5 млн, прибыль составила 1,5 млн или 12,5%. За это же время портфель индекса MCFTRR прибавил 66,8% или 8 млн. То есть, отставание портфеля от индекса 54%! Зато Бакс Гринёв сделал фотку как в своём любимом меме из сериала «Во все тяжкие».

Доллар показал себя очень надёжным активом, который отлично защищает от доходности. И лишь в периоды жёсткой турбулентности его нужно быстро скидывать, иначе потом ЦБ снова искусственно прикрутит курс.

🥴 Результатом по итогу Бакс Гринёв остался недоволен. Но если взять не только 10, но и 5, и 15 лет?

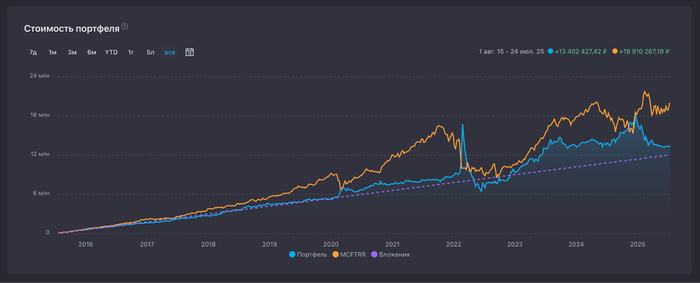

🎯 5 лет

Долларовый портфель прибавил 30 000 рублей, MCFTRR прибавил почти 1,2 млн. Индекс (+19,8%) обошёл бакс (+0,5%) на 19,3%.

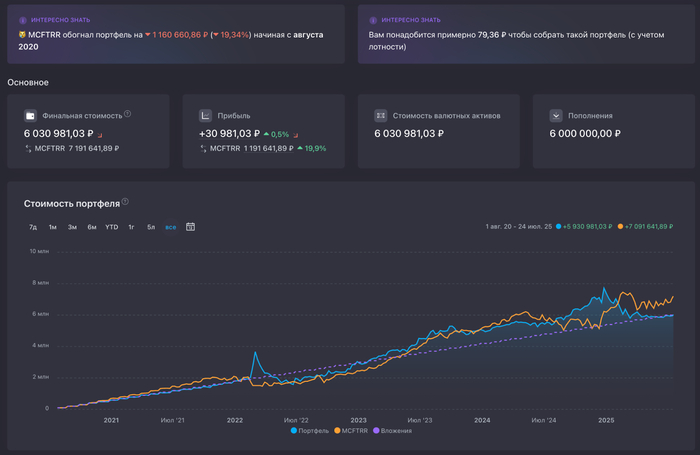

🎯 15 лет

Долларовый портфель прибавил 9,6 млн рублей, MCFTRR прибавил почти 25 млн. Индекс (+138%) обошёл бакс (+53%) на 85%.

Конечно, сейчас рынок не в лучшей форме, но доллары нужно держать только под продажу в кризис или для поездок за границу.

🤔 Какой вывод сделал Бакс Гринёв?

Вывод он сделал такой, что грязная зелёная бумажка — точно такой же фантик, как и все эти акции, облигации и тем более пифы. А покупать акции всё равно не станет.

Расстроен ли Бакс результатами? Ни в коем случае, ведь в этом деле главное верить, считать всех вокруг психопатами и продолжать на одни фантики покупать другие фантики.

💬 Вы как считаете, сможет в будущем долларовая кубышка Бакса Гринёва показывать результат лучше рынка?

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.