Алкогольный ренессанс Novabev Group

🥃 Российский алкогольный гигант Novabev Group, на Дне инвестора которого в конце мая мы приняли участие и подготовили тогда развёрнутый пост на эту тему, опубликовал на днях производственную статистику за первое полугодие 2025 года, а значит настало время внимательно проанализировать свежие данные. Давайте разберёмся, где скрыты возможности, а где - скрытые риски. Кстати, чтобы всегда быть в курсе событий обязательно подписывайтесь на мой телеграмм-канал, а я продолжу…

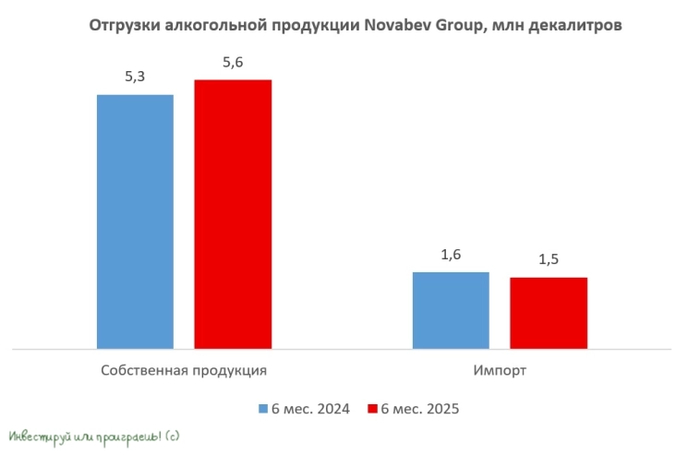

📈 Итак, с января по июнь отгрузки алкогольной продукции увеличились на +5% (г/г) и составили почти 7,2 млн декалитров. Как мы видим, после вялого старта в первом квартале компания совершила самый настоящий рывок: во втором квартале темпы отгрузок взлетели до двузначных отметок, во многом благодаря росту собственного производства.

Руководство Novabev целенаправленно увеличивает долю премиум-продукции, прекрасно осознавая тенденцию уменьшения популярности традиционной русской водки и параллельный мощный всплеск спроса на более изысканные напитки. Этот же вектор, к слову, весьма своевременно распознала и Группа Кристалл, бизнес-модель которой тоже направлена на увеличение производства ЛВИ.

🏪 Торговая сеть ВинЛаб показала впечатляющие результаты: выручка увеличилась на +22,7% (г/г) по сравнению с прошлым годом. Хотя рост среднего чека несколько отстаёт от уровня инфляции, что может свидетельствовать об усилении конкуренции в отрасли, позитивная динамика покупательского трафика всё-таки компенсирует этот фактор, обеспечивая высокие темпы роста бизнеса.

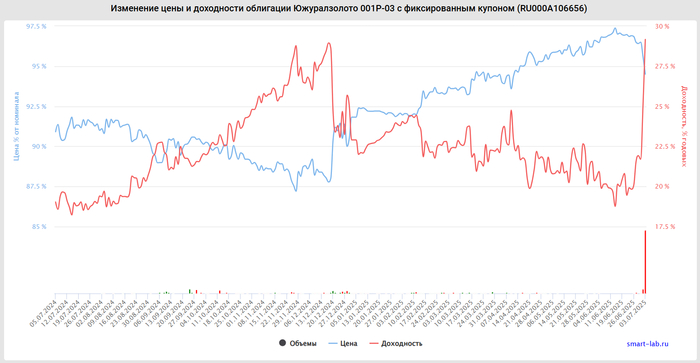

За полгода сеть пополнилась 90 новыми магазинами - это почти вдвое меньше, чем в аналогичном периоде прошлого года. Причина? Высокие ставки заставляют компанию «затягивать пояса», но руководство в мае на Дне инвестора уже заявляло: как только ЦБ существенно снизит ключевую ставку, экспансия продолжится!

💼 Компания по-прежнему планирует провести IPO ВинЛаб, но не прямо сейчас, а по мере нормализации денежно-кредитной политики. Рискну предположить, что Novabev Group не станет откладывать размещение акций дочерней структуры, и оно состоится в течение ближайших 12 месяцев. В противном случае компании будет сложно добиться высоких мультипликаторов стоимости.

Почему? Ответ прост: инфляционные процессы в экономике демонстрируют замедление, и это неминуемо отразится на дальнейшей динамике среднего чека. При этом конкуренция в отрасли со стороны Меркурий ритейл холдинг (К&Б и Бристоль) будет только усиливаться. Совокупность данных факторов приведёт к снижению темпов роста, что осложнит получение максимальной отдачи от размещения акций.

🤷♂️ Есть ещё один риск, о котором нельзя забывать, и который очень хочется озвучить: Госдума вновь подкинула "дровишек" в топку частных инвесторов, и депутат от партии «Единая Россия» Марина Сидухина предложила поднять планку продажи алкоголя до 21 года.

К слову, подобные идеи уже звучали в 2019 году, но тогда встретили сопротивление профильных ведомств, включая Минфин и Минэкономразвития, сочтя идею неоптимальной. И что-то мне подсказывает, что и на сей раз реакция будет схожей, т.к. Минфину сейчас важно поддерживать стабильность налоговых поступлений, а введение доп. ограничений как-то противоречит этой задаче.

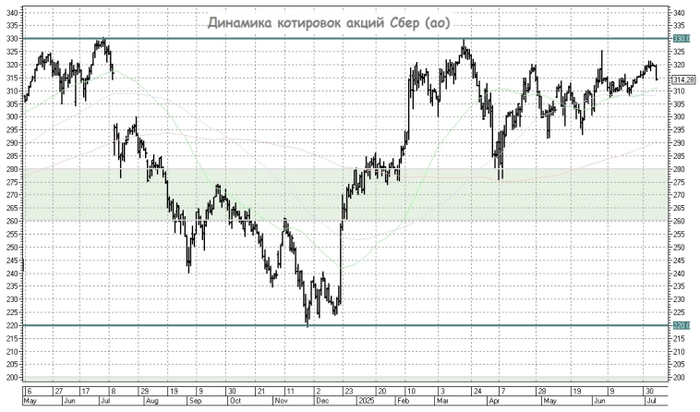

👉 Novabev Group продолжает оставаться привлекательным активом для долгосрочных инвестиций, учитывая работу в защитном секторе экономики и текущие рыночные котировки акций компании, которые можно присматривать на долгосрок. Даже несмотря на заметный отскок в течение последних двух дней.

❤️ Спасибо, что дочитали этот пост до конца и поставили лайк! Всегда включайте критическое мышление и учитесь правильно анализировать цифры в отчётности и делать корректные выводы.

👉 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!